Nu hvor støvet har lagt sig efter det spektakulære Terra-kollaps, syntes jeg, at det ville være interessant at dykke ned i DeFi-området og se, hvordan omvæltningen har påvirket andre protokoller. DeFi blev meget populær i 2020, eller hvis man vil være med i sproget, i en periode, der er kendt som “DeFi Summer”.

Siden da er det kølet lidt af – udbyttet faldt på tværs af rummet, da markedet blev lidt mere effektivt, hvilket giver mening. Nå, der var faktisk stadig et ret saftigt udbytte til rådighed på Anchor-protokollen – en savlende 20% – men jeg hørte på rygtebørsen, at det ikke endte så godt.

Som ovenstående graf fra DefiLllama viser, faldt Anchor total value locked (TVL) fra $18 milliarder til inden for en afrundingsfejl på nul. Hvis du trykker på “Play Timeline” i øverste venstre hjørne af grafen nedenfor, vil du se TVL’en for hele Terra blockchain, som indtil for et par uger siden havde et behageligt hold på anden, næstefter eneste Ethereum. Hvordan de mægtige er faldet.

[inv-florish id="10135550"]

Gæt hvis ryg, ryg, ryg, tilbage igen

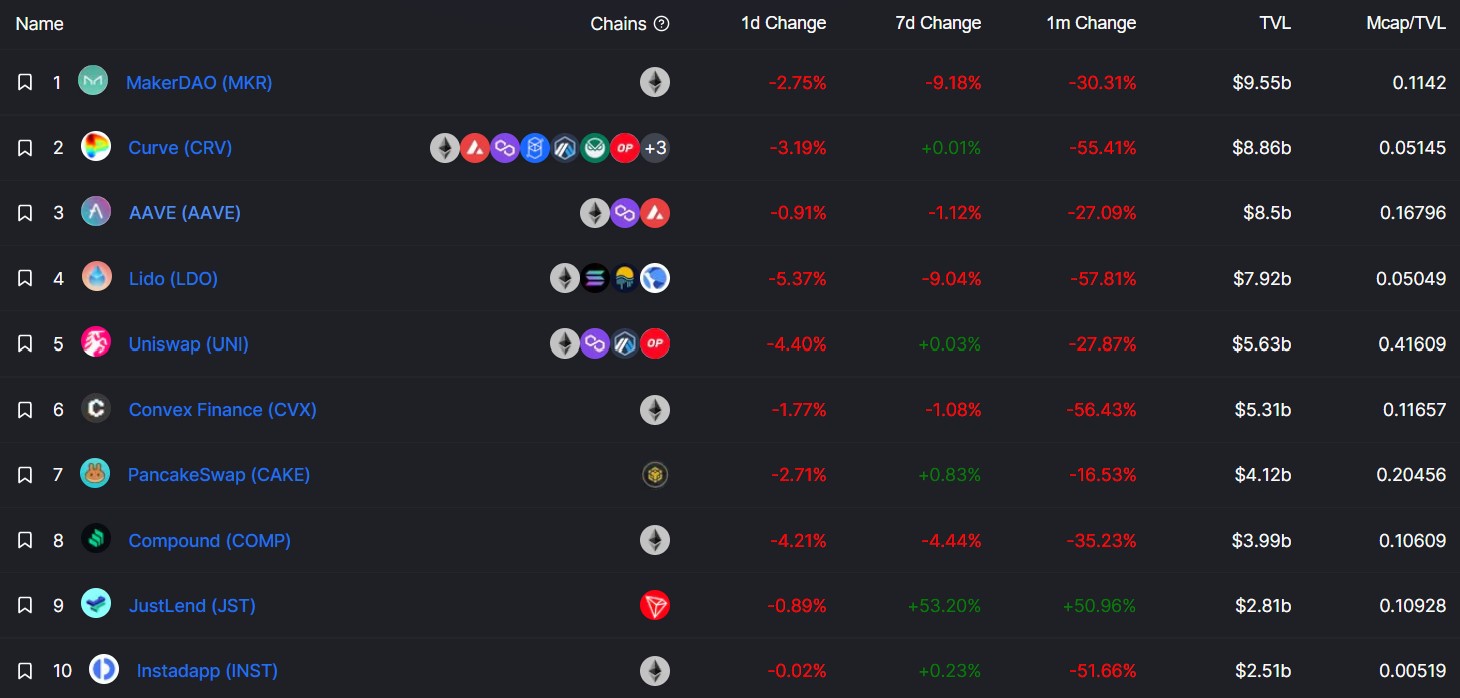

Hvordan har placeringerne så rystet op? For at besvare Eminems spørgsmål, så er det den pludselig temmelig selvtilfredse DAI stablecoin, der er tilbage, tilbage, tilbage, tilbage igen. MakerDAO er King of the Hill igen, med $9,5 milliarder i TVL, der placerer den som nummer 1 protokol, efter det mærkelige tilfælde af Anchors forsvindende $18 milliarder.

Det er selvfølgelig en grusom, men logisk drejning af ironi, da MakerDAO havde lanceret den første decentraliserede stablecoin for at opnå ægte fremtrædende plads – DAI. Mens min redaktør Joe KB foreslog på vores nyligt lancerede CoinJournal- podcast i sidste uge, at amerikanere ikke gør ironi, er jeg sikker på, at dette ikke var gået tabt for nogen.

For de uindviede deler DAI den forførende kvalitet ved decentralisering med den ramte TerraUSD. DAI-fortalere vil skrige så højt de kan, men at der også er en meget vigtig forskel – DAI er sikret.

[inv-florish id="10136024"]

For at give en hurtig forklaring oprettes DAI, når brugere låner mod låst sikkerhed. Omvendt ødelægges det, når det lån er tilbagebetalt, når brugeren samtidig genvinder adgangen til den låste sikkerhed. Det er næsten kvalmende, hvor meget det giver mening sammenlignet med TerraUSD, men ikke desto mindre var det ved at miste betydelige markedsandele til alt, hvad Terra, og grundlæggeren Do Kwon ikke trak nogen slag i sin krig mod denne logiske stablecoin.

By my hand $DAI will die.

— Do Kwon 🌕 (@stablekwon) March 23, 2022

Curve og Aave er de to protokoller bag MakerDAO i denne nye top tre. På samme måde præsenterer de også som oldtimere, måske “mindre sexede” protokoller end den ganske vist blændende, hvis iboende fejlbehæftede, Anchor-protokollen var. TVL på begge er ens til henholdsvis $8,9 milliarder og $8,5 milliarder. Jeg troede, at CEO og grundlægger af Yield App, Tim Frost, havde interessante tanker her, da han sagde følgende:

“Det er opmuntrende at se Maker DAO, det oprindelige decentraliserede stablecoin-projekt, vende tilbage til topplaceringen med hensyn til total value locked (TVL) i denne uge. Ifølge data fra Defi Llama poster Maker DAO – hjemstedet for US dollar-peged stablecoin DAI – en TVL på næsten $10 milliarder fra onsdag. Selvom det er 30 % lavere end sidste måned, markerer dette en storslået præstation for et af DeFis ældste projekter og et opmuntrende signal for hele branchen.

Han fortsatte med at sige, at “disse top-tre DeFi-overlevende (MakerDAO, Curve og Aave) virkelig repræsenterer cremen af afgrøden og giver et øjebliksbillede af industriens udvikling fra dens tidligste dage i 2014 til i dag. Det viser også, hvor vigtig solid udvikling, track record og omdømme er i denne branche. Disse projekter blev udviklet under bjørnemarkederne i 2018”

Afsluttende tanker

Frost har ret til pengene med sine kommentarer. Og selvom DeFi TVL generelt er faldet i takt med den seneste markedsnedgang, ville det altid være tilfældet. Det er fortsat et meget eksperimenterende område i, hvad der pludselig er et aggressivt risiko-off marked. Men disse tre store hunde, hvis jeg kan bruge det videnskabelige sprog, kan prale af det tætteste på en velrenommeret track record, som man kan finde i DeFi-branchen, som kun har eksisteret siden 2018.

Der er virkelig en lignelse her, og den ses gang på gang på tværs af alle aktivklasser og markeder. Vi har været igennem en periode med berusende ekspansion, hvor alle og deres bedstemor har kunnet tjene penge. Jeg er temmelig sikker på, at min bedstemors abe endda 3Xd sin kryptoportefølje under tyreløbet.

Men med pengeprinteren langsommere, rentestigninger og en vaskeri liste over andre bull-faktorer, som jeg ganske enkelt ikke har energi til at skrive lige nu, er efterspørgslen blevet suget ud af økonomien. En naturlig skylning af alt skummet var hårdt tiltrængt, og vi er smækbang midt i en korrektion henover rummet.

Flash i panderne som Anchor er lige blevet den seneste fortælling om boblehysteri, der er gået galt. Hvis dette er dot-com-boblen, der brister, er de etablerede navne som MakerDAO, Curve og Aave bedst placeret til at være Amazonerne og rejse sig fra asken, når vi kommer tilbage på sporet. Nogle gange er mindre sexet en god ting. I hvert fald det, jeg fortæller mit spejl om morgenen efter en sen nat med at stirre på røde stearinlys på min computerskærm.