Nu het stof is neergedaald van de spectaculaire instorting van Terra, dacht ik dat het interessant zou zijn om in de DeFi-ruimte te duiken en te zien hoe de opschudding andere protocollen heeft beïnvloed. DeFi is in 2020 bekend geworden, of als je het jargon wilt leren kennen, tijdens een periode die bekend staat als “DeFi Summer”.

Sindsdien is alles weer een beetje afgekoeld – de opbrengsten daalden naarmate de markt een beetje efficiënter werd, wat logisch is. Er was nog steeds een behoorlijk sappige opbrengst beschikbaar op het Anchor-protocol, eigenlijk – een aantrekkelijke 20% – maar ik hoorde terloops dat het niet zo goed afliep.

Zoals de bovenstaande grafiek van DefiLllama laat zien, kelderde Anchor Total Value Locked (TVL) van $18 miljard tot binnen een afrondingsfout van nul. Als je in de linkerbovenhoek van de onderstaande grafiek op “Tijdlijn afspelen” klikt, zie je de TVL voor de hele Terra-blockchain, die tot een paar weken geleden een comfortabele greep had op de tweede, de tweede alleen voor Ethereum. De val van de machtige spelers.

[inv-bloeien id="10135550"]

Raad eens wie er terug terug is

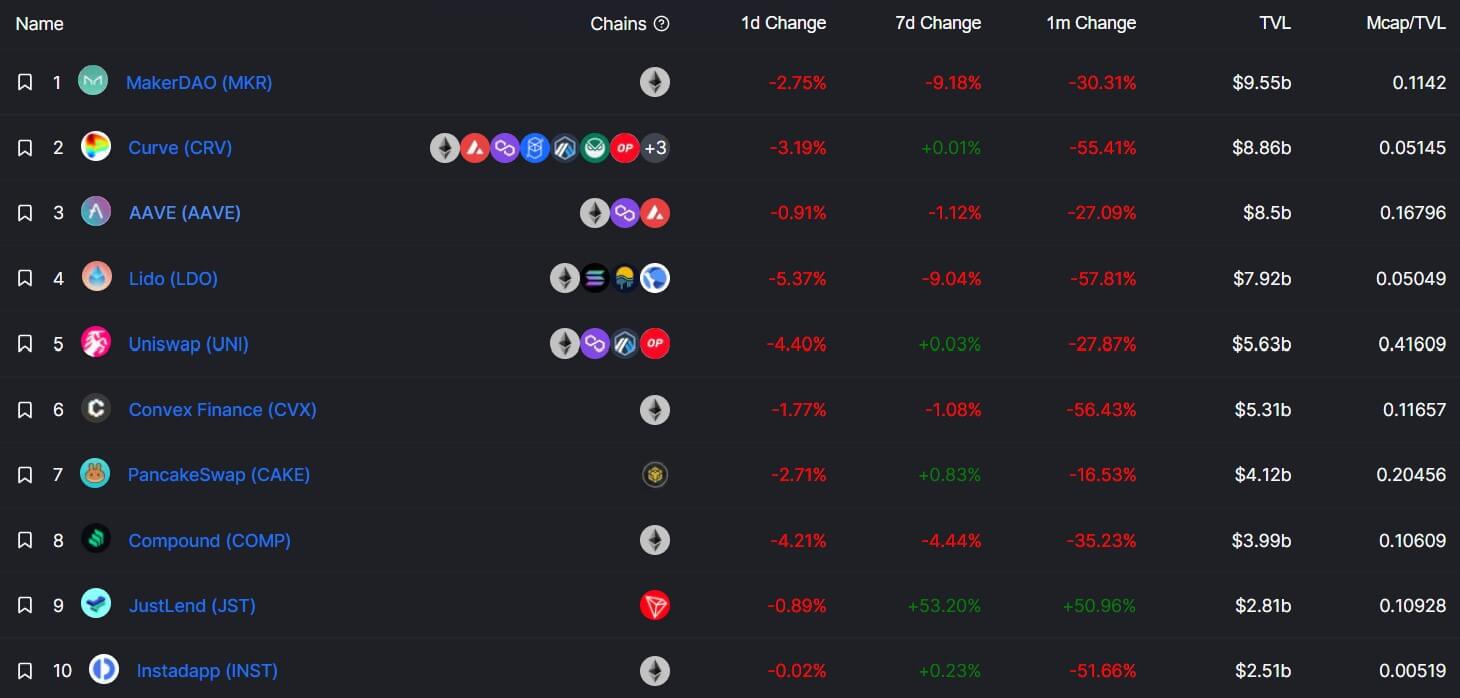

Dus hoe zijn de ranglijsten door elkaar geschud? Om de vraag van Eminem te beantwoorden, het is de plotseling nogal zelfvoldane stablecoin DAI die weer terug is. MakerDAO is opnieuw King of the Hill, met $9,5 miljard in TVL die het als het nummer 1-protocol plaatst, na het merkwaardige geval van het verdwijnen van Anchor $18 miljard.

Het is natuurlijk een wreed maar logisch geval van ironie, aangezien MakerDAO de eerste gedecentraliseerde stablecoin had gelanceerd die echte bekendheid kreeg: DAI. Terwijl mijn redacteur Joe KB vorige week op onze onlangs gelanceerde CoinJournal-podcast suggereerde dat Amerikanen niet aan ironie doen, weet ik zeker dat dit niemand ontgaan is.

Voor niet-ingewijden deelt DAI die verleidelijke kwaliteit van decentralisatie met de overvallen TerraUSD. Voorstanders van DAI zullen echter zo hard mogelijk roepen dat er ook een heel belangrijk onderscheid is: DAI is gedekt door onderpand.

[inv-florish id="10136024"]

Ik zal proberen dit goed uit te leggen. DAI wordt gemaakt wanneer gebruikers lenen tegen vergrendeld onderpand. Omgekeerd wordt het vernietigd wanneer die lening wordt terugbetaald, wanneer de gebruiker tegelijkertijd weer toegang krijgt tot het vergrendelde onderpand. Het is bijna misselijkmakend hoeveel zin het heeft in vergelijking met TerraUSD, maar desalniettemin verloor het een aanzienlijk marktaandeel aan alles wat Terra te bieden had, waarbij oprichter Do Kwon geen enkele slag uithaalde in zijn oorlog tegen deze logische stablecoin.

By my hand $DAI will die.

— Do Kwon 🌕 (@stablekwon) March 23, 2022

Curve en Aave zijn de twee protocollen achter MakerDAO in deze nieuwe top drie. Evenzo presenteren ze ook als oldtimers, misschien “minder sexy” protocollen dan het weliswaar oogverblindende, zij het inherent gebrekkige Anchor-protocol. De TVL voor beide is vergelijkbaar met respectievelijk $8,9 miljard en $8,5 miljard. Ik vond dat de CEO en oprichter van Yield App, Tim Frost, hier interessante gedachten over had toen hij het volgende zei:

“Het is hartverwarmend om te zien hoe Maker DAO, het originele gedecentraliseerde stablecoin-project, deze week terugkeert naar de toppositie in termen van totale waarde vergrendeld (TVL). Volgens gegevens van Defi Llama publiceert Maker DAO – de thuisbasis van aan de Amerikaanse dollar gekoppelde stablecoin DAI – vanaf woensdag een TVL van bijna $10 miljard. Hoewel 30% lager dan vorige maand, is dit een grootse prestatie voor een van DeFi’s oudste projecten en een bemoedigend signaal voor de hele industrie.”

Hij ging verder met te zeggen dat “deze top drie DeFi-overlevenden (MakerDAO, Curve en Aave) echt het neusje van de zalm vertegenwoordigen, en een momentopname geven van de evolutie van de industrie vanaf de vroegste dagen in 2014 tot vandaag. Het laat ook zien hoe belangrijk solide ontwikkeling, trackrecord en reputatie zijn in deze branche. Deze projecten zijn ontwikkeld tijdens de bearmarkten van 2018.”

Laatste opmerkingen

Frost heeft gelijk met zijn opmerkingen. En hoewel DeFi TVL in het algemeen is gekelderd in lijn met de recente marktdaling, zou dat altijd het geval zijn. Het blijft een zeer experimenteel gebied in wat plotseling een agressief risk-off markt is. Maar deze drie grote honden, als ik die wetenschappelijke taal mag gebruiken, komen het dichtst in de buurt van een gerenommeerd trackrecord dat men kan vinden in de industrie van DeFi, die pas sinds 2018 bestaat.

Er is hier echt een gelijkenis, en die wordt keer op keer gezien in alle activaklassen en markten. We hebben een periode van bedwelmende expansie doorgemaakt, waarin iedereen en hun grootmoeder geld hebben kunnen verdienen. Ik ben er vrij zeker van dat de aap van mijn grootmoeder zelfs zijn cryptoportfolio 3xd heeft tijdens de bull run.

Maar met de vertraging van de geldprinter, rentestijgingen en een waslijst van andere bull-factoren waar ik nu simpelweg niet de energie voor heb om te typen, is de vraag uit de economie gezogen. Een natuurlijke spoeling van al het schuim was hard nodig, en we zitten midden in een correctie door de ruimte.

Flits in de pannen zoals Anchor is zojuist het nieuwste verhaal geworden van bubbelhysterie die verkeerd is gegaan. Als dit de dotcom-bubbel is die barst, zijn de gevestigde namen als MakerDAO, Curve en Aave het best geplaatst om de Amazones te zijn en uit de as te herrijzen, wanneer we weer op het goede spoor komen. Soms is minder sexy een goede zaak. Tenminste dat vertel ik mijn spiegel ‘s ochtends na een late nacht staren naar rode kaarsen op mijn computerscherm.