Nu när dammet har lagt sig från den spektakulära Terra-kollapsen tänkte jag att det skulle vara intressant att dyka in i DeFi-utrymmet och se hur shake-upen har påverkat andra protokoll. DeFi utmärktes 2020, eller om du vill hänga med i språket, under en period som kallas “DeFi Summer”.

Sedan dess har det svalnat lite – avkastningen sjönk över hela utrymmet när marknaden blev lite mer effektiv, vilket är vettigt. Tja, det fanns fortfarande en ganska saftig avkastning tillgänglig på Anchor Protocol, faktiskt – en saliverande 20% – men jag hörde att det inte slutade så bra.

Som ovanstående graf från DefiLlama visar, rasade Anchors totalt värde låst (TVL) från 18 miljarder dollar till ett avrundningsfel på noll. Om du trycker på “Play timeline” i det övre vänstra hörnet av grafen nedan kommer du att se TVL för hela Terra-blockkedjan, som fram till för ett par veckor sedan hade ett bekvämt grepp om andra plats, bara efter Ethereum. Hur de mäktiga har fallit.

[inv-florish id="10135550"]

Guess who’s back, back again

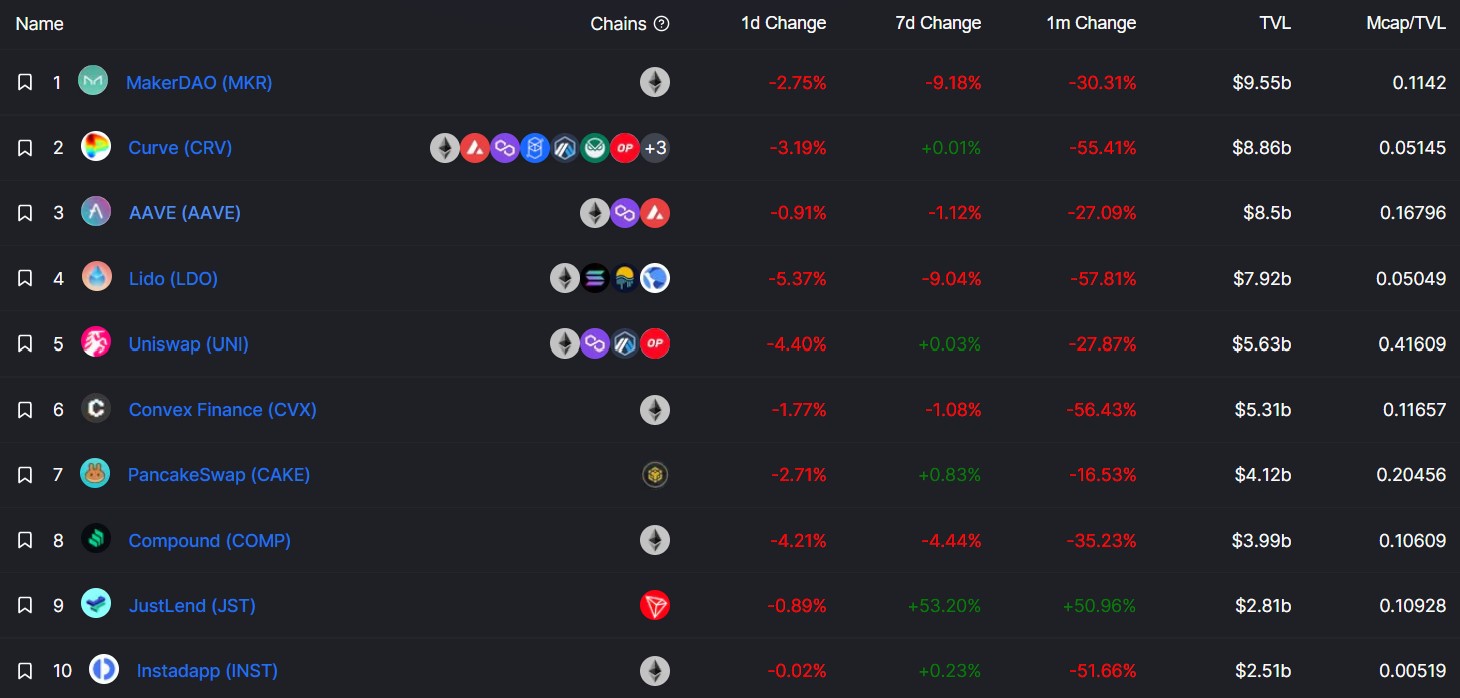

Så hur har rankingen skakats om? Jo för att svara på Eminems fråga, det är det plötsligt ganska självbelåtna DAI-stablecoinet som är “back, back again”. MakerDAO är King of the Hill igen, med $9,5 miljarder i TVL som placerar den som protokoll nummer 1, efter det märkliga fallet med Anchors försvinnande $18 miljarder.

Det är en grym men logisk twist av ironi, naturligtvis, eftersom MakerDAO hade lanserat det första decentraliserade stablecoinet för att uppnå en riktigt framträdande plats – DAI. Medan min redaktör Joe KB föreslog i vår nylanserade CoinJournal-podcast förra veckan att amerikaner inte kan ironi, är jag säker på att detta inte missades av någon.

För den ovetande delar DAI den förföriska kvaliteten av decentralisering med den drabbade TerraUSD. DAI-förespråkare kommer att skrika så högt de kan, men att det också finns en mycket viktig skillnad – DAI är pantsatt.

För att ge en snabb förklaring skapas DAI när användare lånar mot låsta säkerheter. Omvänt förstörs det när det lånet återbetalas, när användaren samtidigt återfår tillgång till de låsta säkerheterna. Det är nästan illamående hur meningsfullt den är jämfört med TerraUSD, men ändå tappade den betydande marknadsandelar till allt som är Terra, med grundaren Do Kwon som inte drog några slag i sitt krig mot detta logiska stablecoin.

By my hand $DAI will die.

— Do Kwon 🌕 (@stablekwon) March 23, 2022

Curve och Aave är de två protokollen bakom MakerDAO i denna topp tre med nya utseenden. På samma sätt är de också old-timers, kanske “mindre sexiga” protokoll än hur bländande, om i sig felaktigt, Anchor Protocol var. TVL för båda är liknande till $8,9 miljarder respektive $8,5 miljarder. Jag trodde att VD:n och grundaren av Yield App, Tim Frost, hade intressanta tankar här när han sa följande:

“Det är uppmuntrande att se Maker DAO, det ursprungliga decentraliserade stablecoin-projektet, återvända till topplaceringen i termer av totalt värde låst (TVL) denna vecka. Enligt data från Defi Llama, kommer Maker DAO – hemmet för US-dollar-peged stablecoinet DAI – att lägga ut en TVL på nästan 10 miljarder dollar från och med onsdagen. Även om det var 30% lägre än förra månaden, markerar detta en stor prestation för ett av DeFis äldsta projekt och en uppmuntrande signal för hela branschen.

Han fortsatte med att säga att “dessa topp-tre DeFi-överlevande (MakerDAO, Curve och Aave) verkligen representerar grädden på moset, och ger en ögonblicksbild av branschens utveckling från dess tidigaste dagar 2014 till idag. Det visar också hur viktigt solid utveckling, meritlista och rykte är i denna bransch. Dessa projekt utvecklades under björnmarknaderna 2018”

Slutgiltiga tankar

Frost har helt rätt med sina kommentarer. Och även om DeFis TVL totalt sett har rasat i takt med den senaste nedgången på marknaden, kommer det alltid att vara fallet. Det är fortfarande ett mycket experimentellt område på vad som plötsligt är en aggressiv risk-off-marknad. Men dessa tre stora, om jag kan använda det språket, har de bästa välrenommerade meritlistorna som man kan hitta i DeFi-branschen, som bara har funnits sedan 2018.

Det finns en liknelse här, verkligen, och den har setts gång på gång över alla tillgångsklasser och marknader. Vi har gått igenom en period av berusande expansion, där alla och deras mormor har kunnat tjäna pengar. Jag är ganska säker på att min mormors apa till och med tredubblade sin kryptoportfölj under tjurkörningen.

Men när pengarna saktar ner, med räntehöjningar och en hel lista med andra tjurfaktorer som jag helt enkelt inte orkar skriva just nu, har efterfrågan sugits ut ur ekonomin. En naturlig utspolning av allt skum var välbehövligt, och vi är mitt i en korrigering över utrymmet.

En “flash in the pans” som Anchor har precis blivit den senaste berättelsen om bubbelhysteri som gått fel. Om detta är dot-com-bubblan som spricker, är de etablerade namnen som MakerDAO, Curve och Aave bäst lämpade att vara amazonerna och resa sig ur askan, närhelst vi kommer tillbaka på rätt spår. Ibland är mindre sexigt bra. Åtminstone det jag säger till min spegel på morgonen efter en sen kväll då jag stirrat på röda ljus på min datorskärm.