Nyckelord

- De största riskerna för Terram och var dess pris kommer att vara om ett år

- Varför LUNA inte tävlar mot Ethereum

- Kan 20% avkastning hålla för Anchor, och är det säkert att använda som ditt bankkonto?

Bet

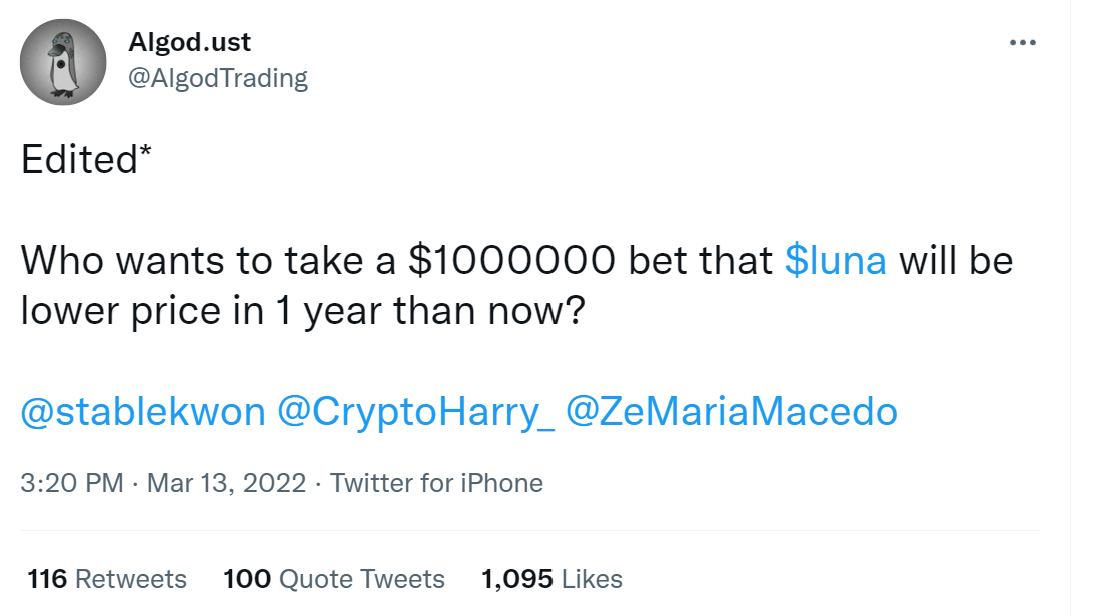

Krypto kan vara en bisarr plats. Jag känner inte till någon annan bransch där miljardärer svarar på anonyma Twitter-användare som lockar dem till mångmiljonsatsningar.

Men det var precis vad vi såg förra veckan, när "Sensei Algod", ett anonymt Twitter-konto som beskrev sig själv som en "halvpensionerad degen, nu investerande" skrev på Twitter och frågade om någon skulle satsa en miljon dollar på att LUNA kommer handlas till ett lägre pris om ett år.

Insatserna ökade sedan. Ett annat anonkonto @GiganticRebirth vadade in. Den här killen beskriver sig själv som en "pensionerad handlare" och "2024 presidentkandidat". Har Donald Trump anonymt lyckats krypa tillbaka till Twitter? Eller kanske det är ett Kanye West-brännarkonto – han tänker fortfarande köra 2024, eller hur? Vem han än är så höjde han insatserna till 10 miljoner dollar.

Näst in i striden var den stora hunden själv, Terra-grundaren Do Kwon. Mångmiljardären är ofta benägen att ta betet på Twitter och försvarar passionerat Terra-ekosystemet mot kritiker.

Näst in i striden var den stora hunden själv, Terra-grundaren Do Kwon. Mångmiljardären är ofta benägen att ta betet på Twitter och försvarar passionerat Terra-ekosystemet mot kritiker.

Och bara sådär, mina damer och herrar, vi hade ett vad. Det är fantastiskt vad några få stora egon kan åstadkomma när de är i allmänhetens ögon, eller hur?

Luna – Ett års prognos

Så vem kommer att vinna? Vad handlas LUNA till, låt oss säga, på St Patrick's Day 2023?

Låt oss göra ett dyk i LUNA och försöka ta reda på vilken sida som kommer överst. Om du inte håller med mig kan du ropa ut mig på Twitter och jag lägger mina pengar där min mun är (fast låt oss sänka insatserna från $10 miljoner till $10).

Grunderna, supersnabbt: LUNA är tokenen som Terra-ekosystemet körs på. Terras värde kommer från en svit av stablecoins, varav den mest framträdande är UST. När efterfrågan på UST ökar, bränns Luna, och när efterfrågan på UST minskar, präglas LUNA. På ett sådant sätt bibehålls stiftet – en ganska snygg algoritmisk mekanism som fungerar utifrån principerna för arbitrage.

Summan av kardemumman som vi måste förstå här är att LUNA-priset är beroende av UST-antagande. När mer UST efterfrågas, bränns LUNA och priset kommer att stiga.

Totalt värde låst

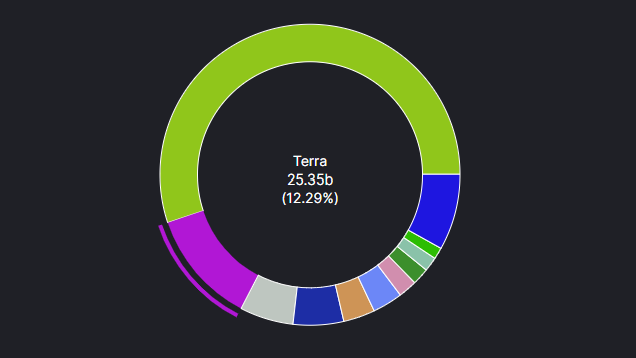

Om man tittar på DeFi-landskapet finns det totalt 206 miljarder dollar i totalt värde låst (TVL). Terra fångar 12,3% av detta, med $25 miljarder i TVL. Således, bakom endast det dominerande Ethereum (55% andel av TVL på 114 miljarder dollar), sitter Terra som den näst största DeFi-plattformen av TVL.

Data via Defi Llama

Data via Defi Llama

Ethereums problem behöver ingen introduktion. Ute i den verkliga världen är människor chockade över gaspriserna efter den ryska invasionens utbudschock. Naturligtvis, om någon har gjort transaktioner på Ethereum tidigare, verkar de verkliga gaspriserna fortfarande billiga jämfört med på blockkedjan.

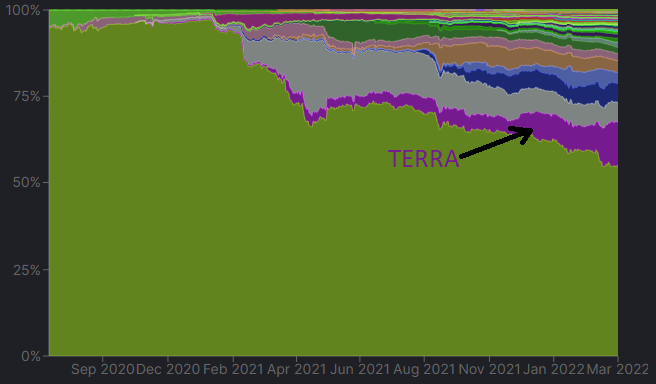

Men en "ETH-mördare" är inte riktigt Terras spel. Den kan blomstra tillsammans med Ethereum, dessa två behöver inte vara rivaler. Men när vi planerar TVL över tid är det tydligt att Terra vinner DeFi marknadsandelar.

Andel av DeFi TVL, data via Defi Llama

Andel av DeFi TVL, data via Defi Llama

Kom nu ihåg, som vi beskrev tidigare, är tillväxten i LUNA direkt beroende av UST-antagande. Det följer att med denna expansion i TVL i Terra-plattformen skulle vi förvänta oss att se en tillväxt i UST, eller hur?

Market Cap för UST, data via CoinMarketCap

Market Cap för UST, data via CoinMarketCap

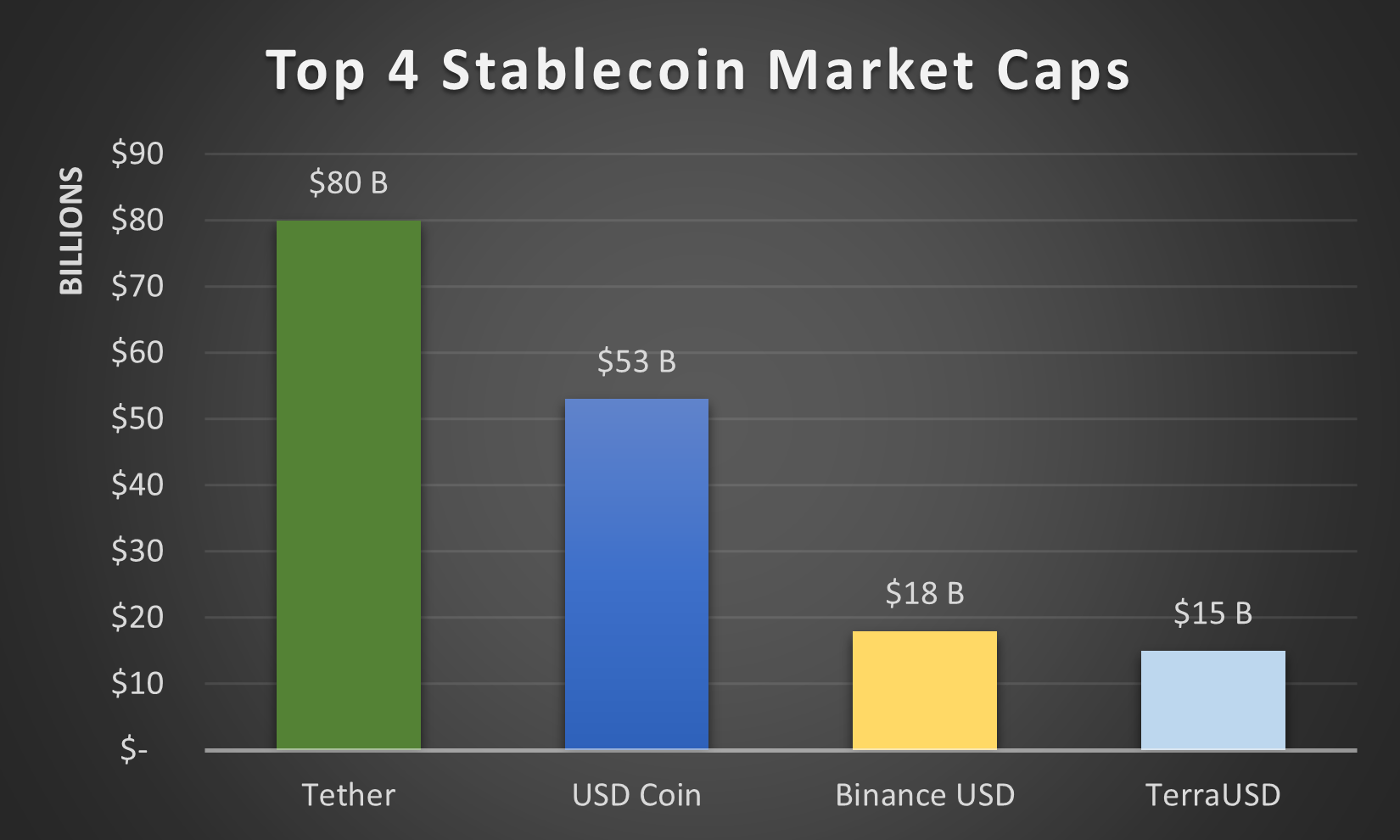

Som grafen ovan visar är det precis vad som har hänt. Tillväxten har varit elektrisk – från ett börsvärde på strax över 2 miljarder dollar i augusti förra augusti till där det för närvarande ligger, på 15 miljarder dollar. Det betyder att det är den fjortonde största kryptovalutan. Ännu viktigare, det är det fjärde största stablecoinet. Eftersom Terras konkurrens inte är Ethereum; Terras konkurrens är andra stablecoins.

Det följer att ovanstående graf är nyckeln till LUNA. Om Terra kan fortsätta att brottas med kontroll över stablecoin-marknaden, kommer LUNAs pris att stiga. Terra behöver ökad användning av UST för att fortsätta; det behöver UST för att bli ett dominerande stablecoin, en viktig del av DeFi-branschen.

Det följer att ovanstående graf är nyckeln till LUNA. Om Terra kan fortsätta att brottas med kontroll över stablecoin-marknaden, kommer LUNAs pris att stiga. Terra behöver ökad användning av UST för att fortsätta; det behöver UST för att bli ett dominerande stablecoin, en viktig del av DeFi-branschen.

Så låt oss bedöma vad som orsakar denna stablecointillväxt.

-

Decentralisering

Ett av ovanstående stablecoins är inte likt det andra – det stämmer, Terras unika försäljningsargument är att det kan skryta med den där avgörande kvaliteten på decentralisering. Ingen av ovanstående rivaler erbjuder detta – Tethers centraliserade natur (och tvivelaktiga reservstatus) är väl publicerad, medan USD Coin ges ut av Circle. Binance USD är en del av BNB juggernaut. Alla dessa mynt kontrolleras därför av institutioner. Tillgångar kan frysas efter behag och förtroende för den utfärdande organisationen krävs.

Terra, å andra sidan, är helt decentraliserad, styrd via den algoritmiska peg som beskrivits tidigare. Du måste bara ha tro på att pinnen håller, men mer om det senare…

-

Appar och Anchor

För att investerare ska ha UST måste det finnas ett incitament. Det måste finnas en svit av finansiella produkter på Terra-ekosystemet genom vilka investerare kan uppnå sina finansiella mål – vare sig detta är att låna, låna ut, köpa aktier, göra dagliga transaktioner etc.

Det är här Terra utmärker sig. För att bara nämna ett par, låter Mirror en köpa aktier, Chai är en betalningsapp som vinner ökande popularitet i Korea, medan det finns otaliga andra appar under utveckling.

Men det finns en plattform som driver mer tillväxt än någon annan – Anchor. Låne- och utlåningsprotokollet ger långivare möjlighet att tjäna en avkastning på nära 20% på UST, vilket har fått många konsumenter att konvertera sin fiat till UST och behandla Anchor som ett de facto sparkonto.

Det har varit den största drivkraften bakom tillväxten av LUNA. Eftersom tidigare skyhöga avkastningar i DeFi-utrymmet har avdunstat, har pengar strömmat in i Anchor-protokollet för att fånga 20% avkastning, bland de högsta tillgängliga "säkra" avkastningarna på marknaden. UST-börsvärdet har därmed svällt, med LUNA-priset som går vertikalt. Men är det verkligen "säkert"?

TVL-tillväxten för Anchor har varit brant, data via DeFi Llama

TVL-tillväxten för Anchor har varit brant, data via DeFi Llama

Som diagrammet ovan visar, finns det för närvarande $13,3 miljarder TVL i Anchor, protokollet som representerar tjocka 52% av TVL i Terra-ekosystemet – så ja, det är viktigt.

Men kan denna avkastning på 20% hålla, och är det säkert? Att besvara denna fråga är avgörande för alla framtida prisprognoser för LUNA.

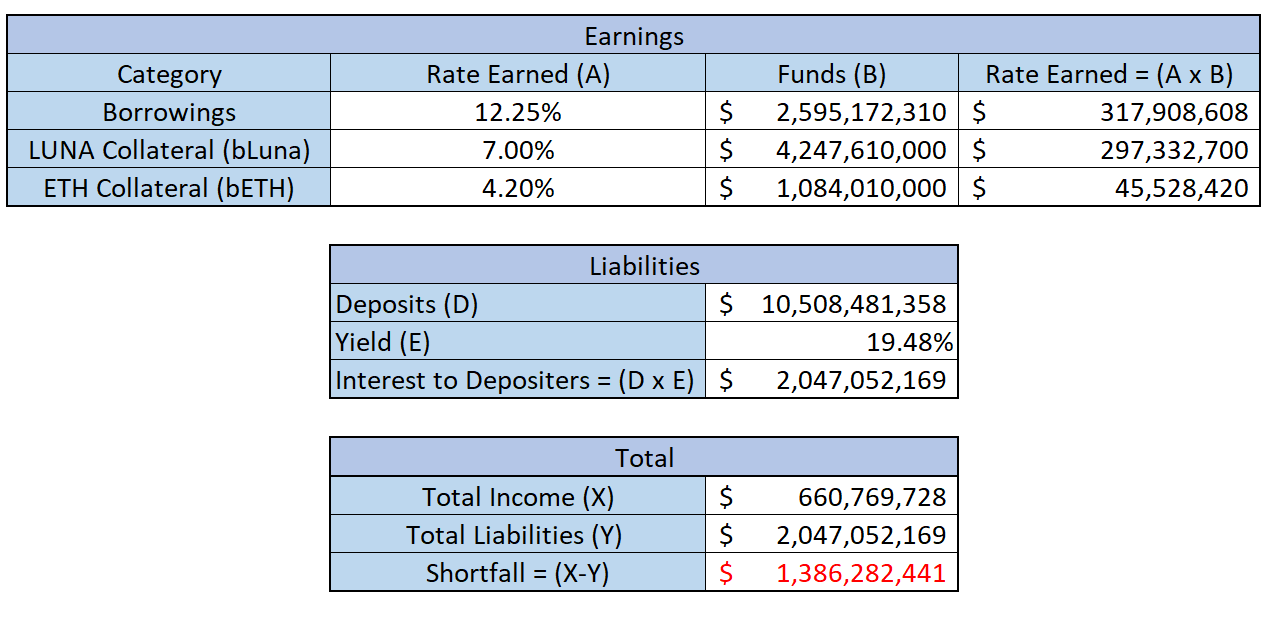

Låt oss bryta ner siffrorna. Jag satte ihop en enkel modell av Anchor-ekonomin nedan och hur de står sig.

LÅNTAGARE

- 2,6 miljarder dollar i lån. Plattformen debiterar för närvarande låntagarna 12,25%.

- 4,3 miljarder dollar i (bundet) LUNA och 1,1 miljarder dollar i (bundet) Ethereum tillhandahålls av samma låntagare som säkerhet för sina lån. Anchor använder dessa säkerheter för att tjäna insatsavkastning, vilket genererar extra inkomster för att betala långivare (för närvarande cirka 7% för LUNA och 4,3% för Ethereum).

LÅNGIVARE/SPARARE

- Jag jagar 19,5% avkastningen, det finns 10,5 miljarder dollar i insättningar i Anchor

- 19,5% är den utbetalda avkastningen, vilket motsvarar en nödvändig $2 miljarder i årliga betalningar

Jag körde siffrorna på ovanstående figurer, med resultatet i ett diagram nedan. Som du kan se finns det ett underskott på 1,4 miljarder dollar årligen vid nuvarande siffror. Vilket är ett problem, till stor del härrörande från det faktum att efterfrågan på lån har torkat ut mitt i den eftersläpande kryptomarknaden på senare tid. På andra sidan myntet (en avsedd ordlek) sätter fler och fler konsumenter in pengar för att tjäna 19,5% avkastning.

Så, hur är det smutsiga röda numret fixat?

Så, hur är det smutsiga röda numret fixat?

Anchor-printing

Systemet fuskar, det är så. Själva Anchor-protokollet har en inbyggd token. Upplåningsefterfrågan underblåses faktiskt av printingen av dessa Anchor-tokens, vilket stimulerar till upplåning via lägre räntor.

Denna Anchor-printing, som gör att tokenen är mycket inflationsdrivande, är begränsad till 100 miljoner tokens under de första fyra åren, och den körs redan i maximal takt. Till det nuvarande priset på $2,99 per Anchor-token, motsvarar det $299 miljoner som printas varje år och ges till låntagare för att stödja låneefterfrågan. Och upplåningen är fortfarande betydligt mindre än där den behöver vara för att upprätthålla inlåningsräntan.

När denna Anchor-printing upphör, förväntar jag mig att legosoldatens låntagare migrerar någon annanstans. Låntagare kommer inte längre att vara villiga att A) ge upp avkastningen på sina säkerheter och B) också betala den högre räntan. Och detta är i själva verket precis vad vi har sett i andra DeFi-protokoll – migrationen av kapital någon annanstans när den initiala guldrushen har torkat. Så, avgrunden ovan kan faktiskt vidgas.

Avkastningsreserv

För det andra finns det något som kallas en avkastningsreserv, som är en fond som är utformad för att fylla på protokollet när efterfrågan på upp- och utlåning är utesluten, som just nu. Den nuvarande avkastningsreserven rymmer 423 miljoner dollar, men bara efter att ha fyllts på med 450 miljoner dollar förra månaden av Do Kwon själv. Denna avkastningsreserv är utformad för att komplettera den ränta som Anchor betalar ut till insättare när den understiger 19,5%. Enligt mina beräkningar räcker dessa 423 miljoner dollar för att täppa till underskottet i 111 dagar med nuvarande priser.

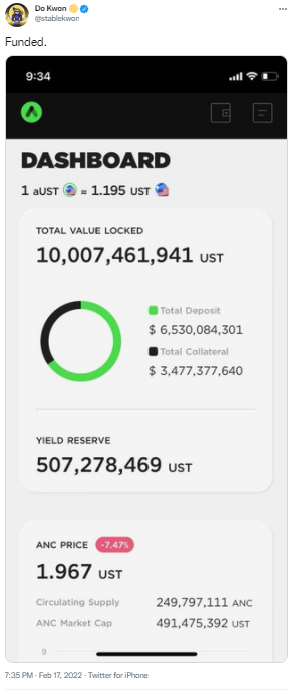

Do Kwon delade ovanstående tweet på Twitter förra månaden, efter att han fyllt på avkastningsreserven med 450 miljoner dollar

Do Kwon delade ovanstående tweet på Twitter förra månaden, efter att han fyllt på avkastningsreserven med 450 miljoner dollar

Hållbarhet

Detta ger uppenbarligen ingen optimistisk bild för hållbarheten på 19,5%. Vi utelämnar dock några fakta. Anchor är ett protokoll som lanserades för nästan ett år sedan i dag (21 mars 2021). Och den har $13,3 miljarder i TVL. Det är före nästan alla andra protokoll, av vilka många har funnits i över dubbelt så lång tid.

Nej – kursen är inte hållbar. Det är den naturligtvis inte – om den var det skulle det vara något helt fel. Du kan inte gå runt och tjäna saftiga 20% lång sikt för ingenting, när resten av världen skrapar förbi brödsmulorna från den lägsta räntan på flera år. Det kan finnas sådant som en gratis lunch då och då, men inte i all evighet, som det berömda ordspråket säger.

Så avkastningsreserven kommer att kräva påfyllning igen.

Men, så vad? Som sagt, Anchor är ett år gammal. Tror du att det är ovanligt att nystartade företag kräver kontantinjektioner ett år in i sin livslängd? Vi måste sluta se på de svällande insättningarna som negativa och börja uppskatta den stora mängden av dem – 10 miljarder dollar på ett år! Avkastningsreserven ska bara ses som startkostnader medan Anchor hittar sina fötter. Starten startar upp sig själv, låt oss ge den lite andrum. Bläddra upp till USTs börsvärde igen och uppskatta den enorma tillväxten där och hur lite tid som X-axeln täcker. Detta har varit en vertikal åktur, vilket också kan ses via LUNA-priset.

Långsiktigt

Naturligtvis kan påfyllningen inte fortsätta för evigt. Anchor måste bli självförsörjande så småningom. Eller, gör den?

Även om inlåningsräntan sjunker till 14% skulle det fortfarande vara bland de bästa på marknaden. Och detta ska inte ses som en dålig sak. Det är inte dödskyssen; det är ett tecken på att protokollet mognar. Och kom ihåg – när den här inlåningsräntan sjunker, kommer en viss insättningsefterfrågan också att minska. Mindre inlåning innebär en högre ränta. Precis som jag förutspådde tidigare att legosoldatupplåningen kommer att flyga till andra protokoll när Anchor-printingen upphör, kommer vi att se detsamma på inlåningssidan om när avkastningen faller. Yield-chasers kommer att gå vidare.

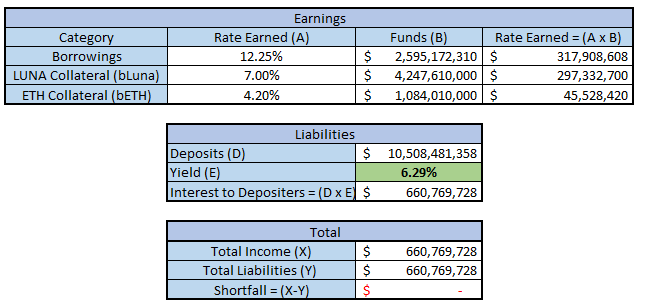

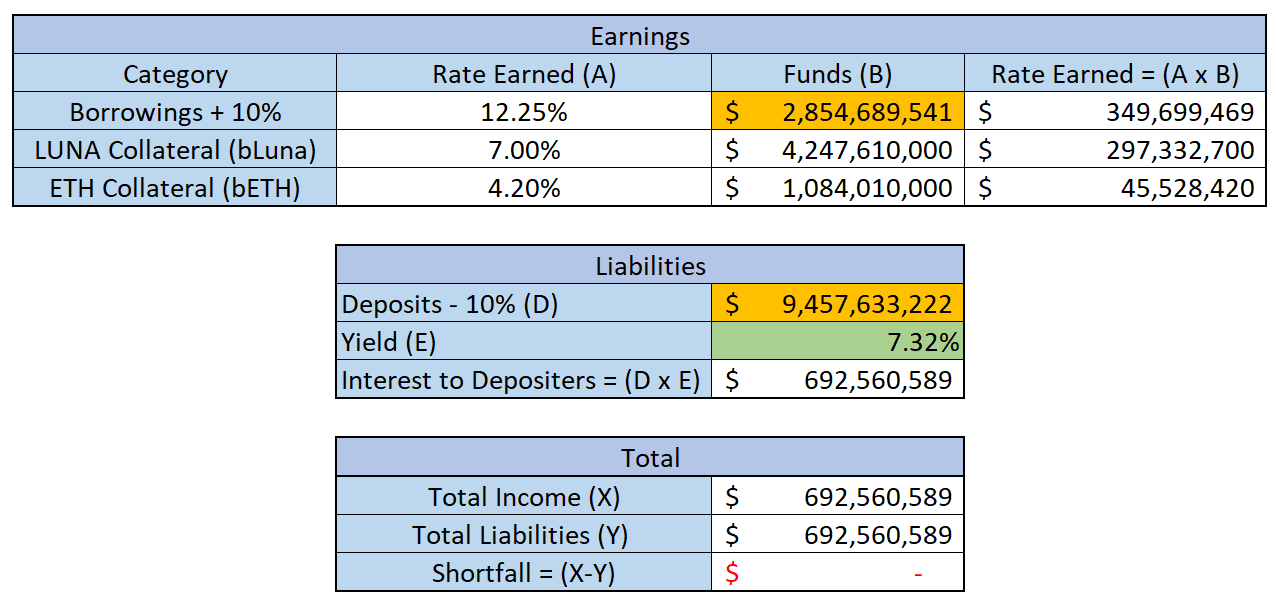

Som ovanstående modell visar är den nuvarande hållbara räntan 6,29%. Så även med insättningar 4X lånet, kan protokollet fortfarande betala ut 6,29%. Tror du att din bank betalar dig 6,29%? Och det är förutsatt att inga insättare flyr om kursen sjunker. Om vi antar att inlåningen faller med 10% och upplåningen ökar med 10%, är den balanserande räntan 7,32% – en rejäl ökning med 103 bps jämfört med den nuvarande situationen. Och återigen, i samband med den bredare marknaden, en mycket sund avkastning.

Som ovanstående modell visar är den nuvarande hållbara räntan 6,29%. Så även med insättningar 4X lånet, kan protokollet fortfarande betala ut 6,29%. Tror du att din bank betalar dig 6,29%? Och det är förutsatt att inga insättare flyr om kursen sjunker. Om vi antar att inlåningen faller med 10% och upplåningen ökar med 10%, är den balanserande räntan 7,32% – en rejäl ökning med 103 bps jämfört med den nuvarande situationen. Och återigen, i samband med den bredare marknaden, en mycket sund avkastning.  Så låt oss slappna av med hyllningsförberedelserna för Terra. Ja, kursen kommer absolut att sjunka från 19,5%. Men det är okej. Du kommer fortfarande att sova på natten. Du kommer fortfarande att få en viss avkastning. Och, mest relevant för den här artikeln, Terra (och LUNA) kommer att vara helt okej.

Så låt oss slappna av med hyllningsförberedelserna för Terra. Ja, kursen kommer absolut att sjunka från 19,5%. Men det är okej. Du kommer fortfarande att sova på natten. Du kommer fortfarande att få en viss avkastning. Och, mest relevant för den här artikeln, Terra (och LUNA) kommer att vara helt okej.

Peg

Men det finns en annan stor risk jag vill prata om. Som vi sa tidigare, peggen upprätthålls algoritmiskt via arbitragelagarna. Om UST handlas över $1 säljs den till LUNA tills den är tillbaka på $1, och vice versa. Men vad händer om säljtrycket är så extremt? Vad skulle hända om alla vill ut ur UST?

Nåväl, detta har hänt förut. I tider av extrema marknadsnedgångar har investerare inte velat delta i UST. De vill ha gamla goda fiat-pengar. Låt oss inte glömma hur hemska de röda kryptodagarna kan vara och hur snabbt himlen kan falla i kryptoland.

UST-prishistorik – med två skarpa exempel på var stiftet vinglade, via CoinMarketCap

UST-prishistorik – med två skarpa exempel på var stiftet vinglade, via CoinMarketCap

Det är inte den hållbara kursen på Anchor som är den stora faran. Det är grafen ovan. Dessa röda fall är skrämmande när du håller i UST. Om tappen går sönder går Terra under – det är inte uppe för debatt.

Som kan ses ovan är maj 2021 det senaste exemplet på när pegen vinglade, med UST som handlades till 95c. Det betyder att folk var villiga att ta en förlust på 5% på sina pengar, bara för att undvika risken att förlora alla sina besparingar i händelse av att UST skulle kollapsa. Om Terra vill vara ett välrenommerat stablecoin kan det helt enkelt inte hända under några omständigheter. Skulle du acceptera detta på ditt fiat-bankkonto?

I likhet med en körning på bankerna, om ingen vill hålla UST, även om det finns arbitragemöjligheter, kommer det inte att finnas köpare. Skulle du köpa en endollarssedel för 95 cent om du kände att det fanns en chans att USA kunde upphöra att existera i morgon? Nej, det skulle du inte.

Naturligtvis var den dagen i maj 2021 då kryptomarknaderna smälte samman, med en flykt till kvalitet som inträffade över hela utrymmet. Det har varit dåliga dagar sedan dess, men inga lika illa som den dagen, då Bitcoin rasade med 30% inom loppet av några timmar.

Den goda nyheten är att för varje krasch som UST överlever blir den starkare. Ekosystemet överlevde till slut stresstestet, och Terra införde ytterligare säkerhetsåtgärder för att förbereda sig för dessa oförutsedda händelser.

Personligen är jag nu bekväm med peg-situationen, men detta förblir – och kommer alltid att förbli – den enskilt största risken för ekosystemet. Det är också värt att notera att börsvärdet för UST har 7X från den tiden. I en annan black swan-händelse skulle detta öka försäljningstrycket betydligt högre än vad vi såg i maj 2021, när UST var mindre. Det kommer att bli betydligt mer press på LUNA om den måste absorbera miljarder i försäljningstryck, och du kan få ett strängare stresstest som resultat. För mig är dock avkastningen på 19,5% tillräcklig avkastning för att kompensera mig för att jag håller UST – men låt oss inte tappa koll på riskerna här.

Slutsats

Så, det är dags att svara på frågan om 10 miljoner dollar. Var kommer LUNA att handlas för på St Patricks Day nästa år, när jag förhoppningsvis är i mitt hemland Irland och smuttar på en pint Guinness på en fullsatt pub? Över eller under $87?

LUNAs dominerande prisåtgärd under det senaste året, via CoinMarketCap

LUNAs dominerande prisåtgärd under det senaste året, via CoinMarketCap

Ett år är lång tid i krypto. Det som gör denna fråga svår är det faktum att vi behöver förutsäga inte bara LUNAs framtid, utan kryptomarknaden som helhet. Men det som är spännande här är det faktum att LUNA är ett av de minst korrelerade mynten med Bitcoin i topp 50. Detta beror på att när marknaden vänder ner så säljer investerare sina fallande innehav till stablecoins, inklusive UST.

Detta, mer än något annat, är det som stärker mitt förtroende för att UST håller fast och ekosystemets hälsa i stort. Finns det något bättre lackmustest än att se hur säkra handlare är på att hålla stablecoins när den bredare marknaden dyker? Med detta sagt skulle LUNA-priset fortfarande lida i händelse av en långvarig kryptobjörnmarknad, även om det håller bättre än andra mynt.

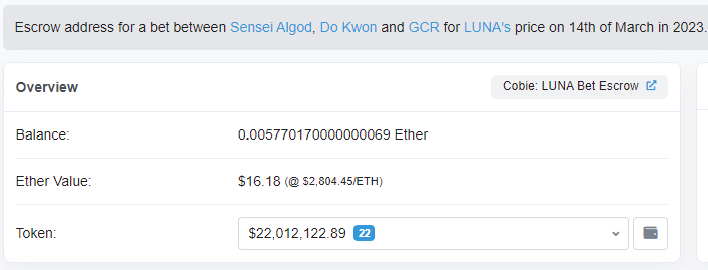

Spärradressen för vadet, som innehåller 22 miljoner dollar. Blockkedjan bekräftar det – satsningarna är på!

Spärradressen för vadet, som innehåller 22 miljoner dollar. Blockkedjan bekräftar det – satsningarna är på!

Det finns en marknad för ett decentraliserat stablecoin, och LUNA har inte mycket konkurrens här. Släng in apparna som är under utveckling, och jag ser ingen anledning till att ekosystemet inte kan fortsätta att locka till sig kapital. Jag tror att börsvärdet för UST kommer att vara högre igen om ett år.

Ett hjärtevärmande avslut på samspelet

Ett hjärtevärmande avslut på samspelet

Folk älskar avkastning, och jag tror fortfarande Anchor-avkastningen kommer att vara hög – kanske fortfarande låst runt 19% – om ett år. Jag tror att kursen kan hålla i ett år, och det är allt som satsningen ber mig att göra. Jag behöver bara ha den här pegen i 365 dagar – och det är den verkliga risken här. Nyckeln här är den tidshorisonten på ett år.

Så, med tanke på att vi pratar ett år, så satsar jag på över.

Det är tråkigt att satsa under ändå, eller hur?