La scorsa settimana ho scritto un articolo su ApeCoin, la nuova criptovaluta lanciata per essere "il token principale per tutti i nuovi prodotti e servizi" dal Bored Ape Yacht Club (BAYC). Non andrò oltre sull'argomento precedentemente trattato, ma per riassumerlo rapidamente, ApeCoin è un token di governance ERC-20; la tesi è che i titolari possono votare su potenziali modifiche al Bored Ape Yacht Club, oltre ad ottenere l'accesso a eventi e merchandising esclusivi, nonché utilizzarlo come valuta di gioco.

Dopo un inizio un po' volatile (chi l'avrebbe mai detto?) la moneta è diventata verticale, con una capitalizzazione di mercato di 3,7 miliardi di dollari al momento della scrittura. BAYC ha dimostrato ancora una volta che tutto ciò che toccano si trasforma in oro (sebbene agli irriducibili Bitcoin potrebbe non piacere la scelta delle parole in quell'espressione).

Raccolta di 450 milioni di dollari

Yuga Labs, il creatore di BAYC, ha seguito il lancio di ApeCoin questa settimana annunciando di aver raccolto 450 milioni in finanziamenti, pari ad una valutazione di 4 miliardi di dollari. Il piano è quello di costruire il proprio metaverso, intitolato Otherside. Di recente ha anche acquistato i diritti di proprietà intellettuale di due dei più grandi NFT rivali: Cryptopunks e Meebits. Come direbbe Cardi B, stanno facendo soldi.

A detta di tutti, la BAYC sta costruendo un colosso. Ciò che ha separato queste scimmie cartoon dalle migliaia di comuni progetti NFT è l'attenzione alla comunità. Se possiedi un Ape, non possiedi semplicemente un'opera d'arte. L'NFT funge da biglietto per eventi (comprese feste esclusive del Miami Yacht tappezzate su tutti i social media), merchandising, airdrops, incontri sociali e innumerevoli altri vantaggi. Esclusività e scarsità generano domanda se commercializzate correttamente, come Kanye West che ha rilasciato solo un certo numero delle sue scarpe Yeezy, per usare un esempio del mondo reale. E quando sfrutti il potere delle celebrità per pubblicizzarlo (Eminem, Snoop Dogg, Serena Williams, Steph Curry solo per citarne alcuni), l'unico limite è davvero il cielo.

Consolidamento della ricchezza

Ma tutto questo mi mette un po' a disagio, per un paio di motivi.

Nell'airdrop dei token della scorsa settimana, ogni possessore di Bored Ape ha ricevuto 10.094 token ApeCoin. Ai prezzi attuali, ciò equivale a 134.000 dollari che appaiono semplicemente nei portafogli dei titolari, senza dover fare nulla. Bisogna ricordare ci sono solo 10.000 di queste Ape e il prezzo minimo è attualmente di 103 ETH, o 313.000$. Quindi, questa è una piccola raccolta di persone già molto molto ricche che stanno diventando molto, molto più ricche.

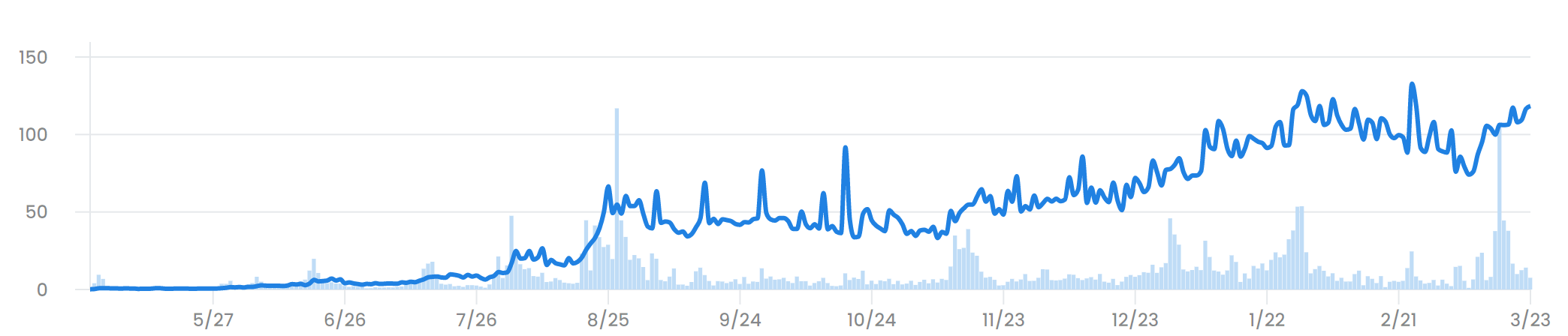

Prezzo minimo di BAYC dall'inizio, dati tramite OpenSea

Ma qual è lo scopo del Web 3.0? Non è una piattaforma decentralizzata, accessibile a tutti? Non speriamo in un ambiente più democratico, trasparente e accessibile? Eppure eccoci qui, con un enorme consolidamento della ricchezza al vertice.

Date un'occhiata ad alcuni dei nomi coinvolti nella raccolta di fondi da 450 milioni di dollari:

- Coinbase

- FTX

- Andressen Horowitz

- Animoca Brands

- MoonPay

Non proprio nomi piccoli, e nemmeno persone o entità esattamente affamate di denaro. Continua quella che è una tendenza preoccupante nel settore delle criptovalute: i ricchi diventano sempre più ricchi, mentre gli investitori ordinari spesso vengono sorpresi a reggere il moccolo.

Distribuzione ineguale

Non sto dicendo che ciò accadrà, ma immaginiamo lo scenario in cui ApeCoin precipiterà, il che nel mondo delle monete alternative appena rilasciate è assolutamente normale. Chi dovrà farne i conti? Per prima cosa, diamo un'occhiata alla tokenomica:

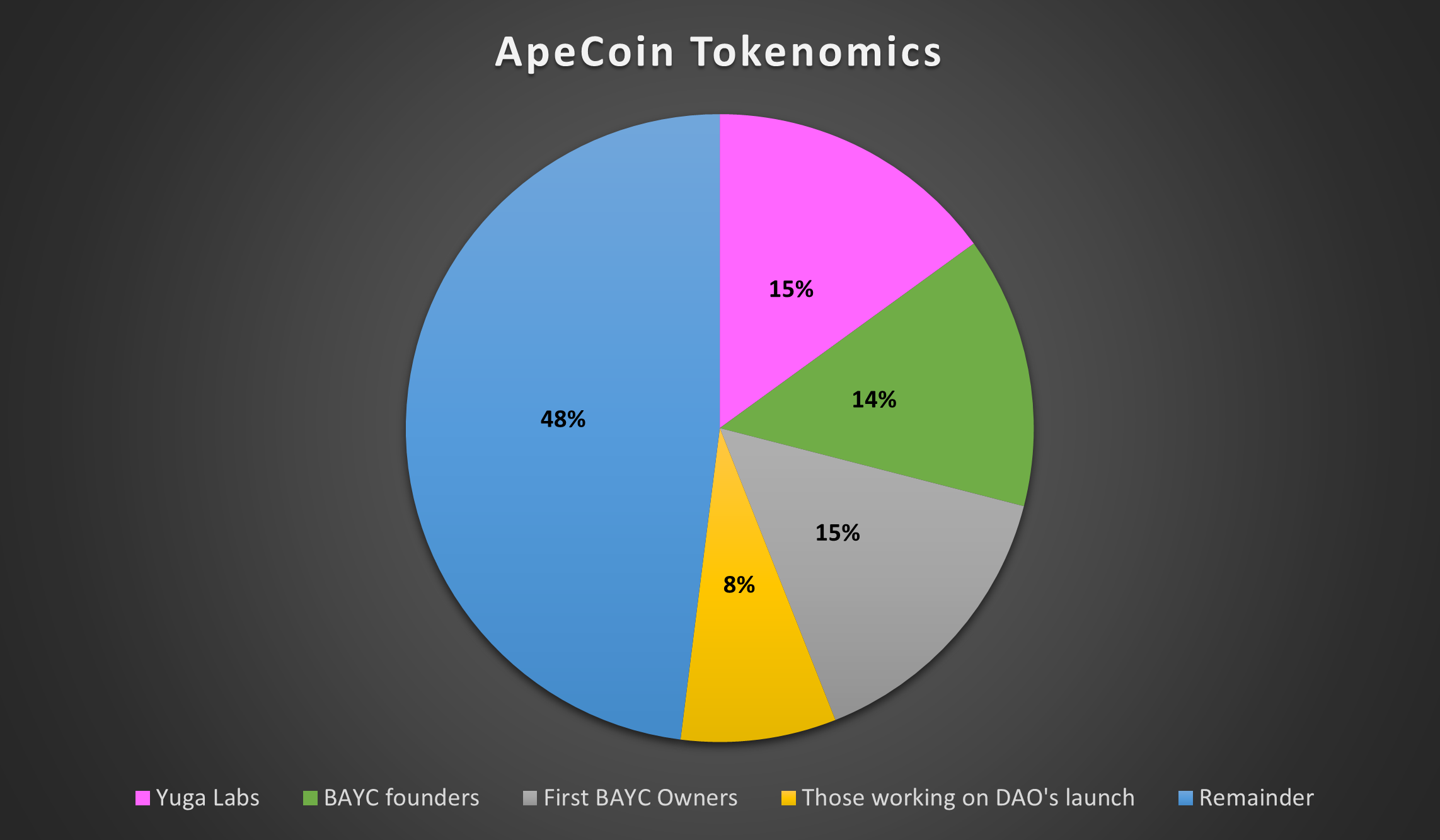

Distribuzione token di ApeCoin

Come ho sottolineato nell'articolo della scorsa settimana, è già una grossa fetta di token bloccati, con solo il 52% rimanente dopo che Yuga Labs, i fondatori di BAYC, i primi proprietari di BAYC e coloro che lavorano al lancio del DAO hanno preso la loro parte. Se fosse un nome meno rispettabile, sarei molto, molto riluttante a farmi coinvolgere, guardando quella tokenomica. Questa è una grande concentrazione che potrebbe essere scaricata sul mercato in qualsiasi momento e una distribuzione della ricchezza molto centralizzata.

Se la capitalizzazione di mercato di 3,7 miliardi precipitasse del 70%, ad esempio, non saranno le parti di cui sopra a rimetterci. Saranno ancora massicciamente in nero, scapperebbero come banditi. Sfortunatamente, a rimetterci saranno quelli che sono arrivati in ritardo alla festa, quelli che hanno acquistato dopo l'hype questa settimana. Ricordate, un calo del 70% richiede un aumento del 333% per ripagare il vostro investimento: l'"equazione dello sfigato" (il brevetto per quell'espressione è in attesa).

Chi ci rimette

Con il potere delle celebrità, la forza del marketing e l'ecosistema già vivace che sta dietro BAYC, il lancio di questo token è stato un gioco da ragazzi per le parti che hanno catturato una parte di quel 52% di cui sopra. Ed è simile per i fondi di capitale di rischio e gli investitori angelici coinvolti nel round di raccolta fondi.

Avranno segnato i loro punti di uscita, i loro obiettivi di presa di profitto. Nel frattempo, gli investitori di tutti i giorni, coinvolti nell'hype tramite sponsorizzazioni di celebrità, screenshot di 100 volte i rendimenti dei primi acquirenti e il tipico FOMO crittografico sono quelli che finiscono per pagare il conto quando tutto sarà finito: i fondi VC saranno già andati a casa.

Problema più ampio

Per essere chiari, non sto parlando specificamente di Bored Ape Yacht Club; questo è solo l'ultimo esempio. Il token potrebbe arrivare a 100 miliardi per quello che mi interessa, e forse tutti guadagnerebbero soldi. Se fosse così, ben venga (sebbene non abbia mai posseduto un centesimo ma abbia scritto più articoli su di loro nella loro prima settimana sul mercato, sarei sicuramente preoccupato per la mia salute mentale in uno scenario del genere).

Quello a cui mi riferisco è l'aumento a livello di mercato dei fondi VC in generale nello spazio delle criptovalute e il potere che stanno cedendo in quello che è diventato un campo di gioco sempre più irregolare, ironia della sorte, l'esatto opposto di ciò che le criptovalute si sforzavano di ottenere. Hanno un accesso anticipato per acquistare queste monete e c'è un'asimmetria informativa, oltre a spesso meno attriti e commissioni.

Queste nascenti monete alternative sono un parco giochi per fondatori, fondi VC e primi investitori, e gli investitori "regolari" devono stare molto attenti quando vengono coinvolti, perché stanno ingoiando molti più rischi rispetto alle precedenti parti. A volte questi sono dannosi, il tipico "rug pull" coinvolge un fondatore che cancella tutta la liquidità o scarica una grande partecipazione di balene sugli investitori, ma alcuni sono solo progetti che semplicemente non hanno successo, eppure i fondatori e i primi fondi VC fanno ancora una banca seria.

Centralizzazione

Quindi, mentre il Web 3.0 ci ha promesso il puro decentramento e l'assenza di entità centralizzate, non è quello che stiamo ottenendo qui con BAYC e lo spazio più ampio in generale. Yuga Labs ottiene un potere di governance significativo con il taglio del 15%, mentre i top holder continuano ad incassare ricchezza insondabile dagli airdrop di questi nuovi progetti e dal prezzo minimo in costante aumento. Basta guardare la blockchain su cui stanno operando – Ethereum – che richiede centinaia di dollari di commissioni sul gas, totalmente impraticabile per l'investitore medio.

Yuga Labs sembra preoccuparsi della comunità cripto più della maggior parte, solo per essere chiari secondo me (avrebbero potuto essere molto più egocentrici con i diritti IP per CryptoPunks, per esempio), ma la mia posizione generale si focalizza sui rischi inerenti a questi modelli di business e le implicazioni per il Web 3.0.

Credo che questi token di governance continueranno ad essere emessi dalle raccolte NFT e sospetto che molti andranno a zero, maliziosamente tramite rug pull o "naturalmente" falliranno con i rendimenti bancari dei fondatori a prescindere. E a rimetterci non saranno i fondi VC, i fondatori o gli addetti ai lavori.

Il decentramento, sebbene sia in teoria seducente e attraente, si sta rivelando più difficile da implementare poiché la genetica naturale del capitalismo continua a distribuire la ricchezza in modo iniquo. Continuo a pensare che il decentramento sia una componente troppo critica e, cosa più importante, troppe persone nella comunità se ne preoccupano. Pertanto sono ancora ottimista, questi sono problemi crescenti e verranno risolti con il tempo.

Ma l'emergere di potenti colossi come Yuga Labs e i fondi VC dietro di esso mi ricordano i pericoli dello spazio. E per gli investitori al dettaglio con la schiuma in bocca che si fanno mangiare dall'ansia di perdersi le cose: fate attenzione.