Kluczowe punkty

- Największe zagrożenia dla Terramu i jego cena za rok.

- Dlaczego LUNA nie konkuruje z Ethereum.

- Czy 20% stopa zwrotu może się utrzymać i czy można bezpiecznie wykorzystywać ją jako konto oszczędnościowe?

Zakład

Kryptowaluty mogą być dziwacznym miejscem. Nie znam żadnej innej branży, w której miliarderzy reagują na anonimowych użytkowników Twittera namawiających ich do wielomilionowych zakładów.

Jednak dokładnie to widzieliśmy w zeszłym tygodniu, gdy "Sensei Algod", anonimowe konto na Twitterze, opisujące siebie jako "półemerytowany degenerat zajmujący się obecnie inwestowaniem", zwrócił się na Twitterze z pytaniem, czy ktoś postawiłby milion dolarów na to, że LUNA za rok będzie notowana po niższej cenie.

Następnie stawka wzrosła. Do akcji wkroczył inny anonimowy użytkownik o pseudonimie @GiganticRebirth. Ten facet opisuje siebie jako "emerytowanego tradera" i "kandydata na prezydenta w 2024 roku". Czy Donald Trump zdołał anonimowo wkraść się z powrotem na Twittera? A może to konto Kanye Westa – on nadal zamierza kandydować w 2024 roku, prawda? Kimkolwiek jest, podniósł stawkę do 10 milionów dolarów.

Jako następny do walki wkroczył sam wielki gracz, założyciel firmy Terra, Do Kwon. Ten multimiliarder często chwyta przynętę na Twitterze, z pasją broniąc ekosystemu Terra przed krytykami.

Jako następny do walki wkroczył sam wielki gracz, założyciel firmy Terra, Do Kwon. Ten multimiliarder często chwyta przynętę na Twitterze, z pasją broniąc ekosystemu Terra przed krytykami.

I tak oto, Panie i Panowie, doszło do zakładu. To zadziwiające, co może osiągnąć kilka osób o dużym ego, gdy znajdzie się w centrum uwagi opinii publicznej, prawda?

LUNA – prognoza na najbliższy rok

A więc, kto wygra? Jaką wartość będzie miała LUNA w, powiedzmy, Dniu Świętego Patryka w 2023 roku?

Zanurzmy się w analizę i spróbujmy ustalić, która strona wyjdzie na prowadzenie. Jeśli się ze mną nie zgadzasz, możesz mnie o tym poinformować na Twitterze, a ja postawię na swoim (choć stawka zmniejszy się z 10 milionów dolarów do 10 dolarów).

Krótko o podstawach: LUNA to token, na którym działa ekosystem Terra. Jego wartość pochodzi z zestawu stablecoinów, z których najbardziej znaczącym jest UST. Gdy rośnie popyt na UST, wypalana jest Luna, a gdy popyt na UST spada, wybijana jest LUNA. W ten sposób utrzymywany jest peg – jest to całkiem zgrabny mechanizm algorytmiczny, który działa w oparciu o zasady arbitrażu.

Najważniejsze, co musimy tu zrozumieć, to fakt, że cena LUNA zależy od popytu na UST. Gdy popyt na UST rośnie, LUNA jest spalana, a jej cena rośnie.

Całkowita wartość zablokowana

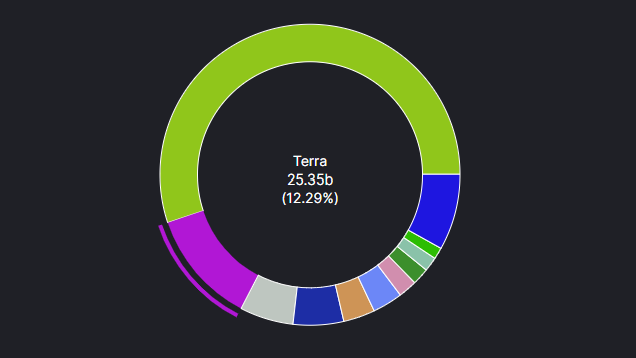

Patrząc na krajobraz DeFi, łączna wartość zablokowanej wartości (TVL) wynosi 206 miliardów dolarów. Terra posiada 12,3% tej kwoty wraz z 25 miliardami TVL. Tym samym Terra zajmuje drugie miejsce wśród największych platform DeFi pod względem TVL, ustępując jedynie dominującemu Ethereum (55% udziału w TVL z sumą 114 miliardów dolarów).

Źródło: Defi Llama

Źródło: Defi Llama

Problemów Ethereum nie trzeba przedstawiać. W realnym świecie ludzie są zaskoczeni cenami gazu po szoku podażowym wywołanym przez rosyjską inwazję. Oczywiście, jeśli ktoś wcześniej przeprowadzał transakcje na Ethereum, te ceny gazu w świecie rzeczywistym nadal wydają się niskie w porównaniu z cenami na blockchainie.

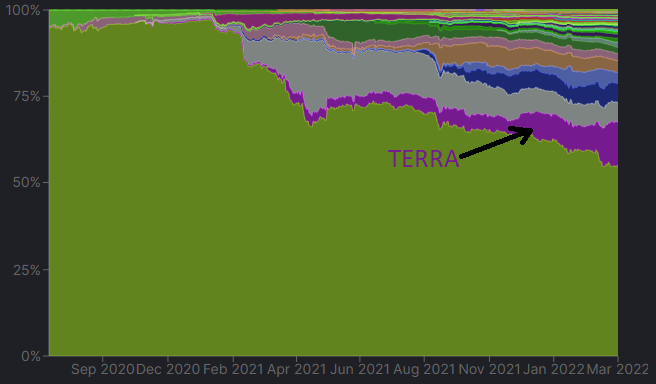

Jednak "pogromca ETH" nie jest tak naprawdę celem firma Terra. Może ona prosperować obok Ethereum i nie musi być jego rywalem. Mimo to, gdy spojrzymy na TVL w ujęciu czasowym, widać wyraźnie, że Terra zdobywa udziały w rynku DeFi.

Udział DeFi TVL. Źródło: Defi Llama

Udział DeFi TVL. Źródło: Defi Llama

Pamiętajmy, że jak już wcześniej wspomnieliśmy, wzrost LUNA jest bezpośrednio uzależniony od rozpowszechnienia UST. Oznacza to, że wraz z rozwojem TVL na platformie Terra powinniśmy spodziewać się wzrostu UST, prawda?

Kapitalizacja rynkowa UST. Źródło: CoinMarketCap

Kapitalizacja rynkowa UST. Źródło: CoinMarketCap

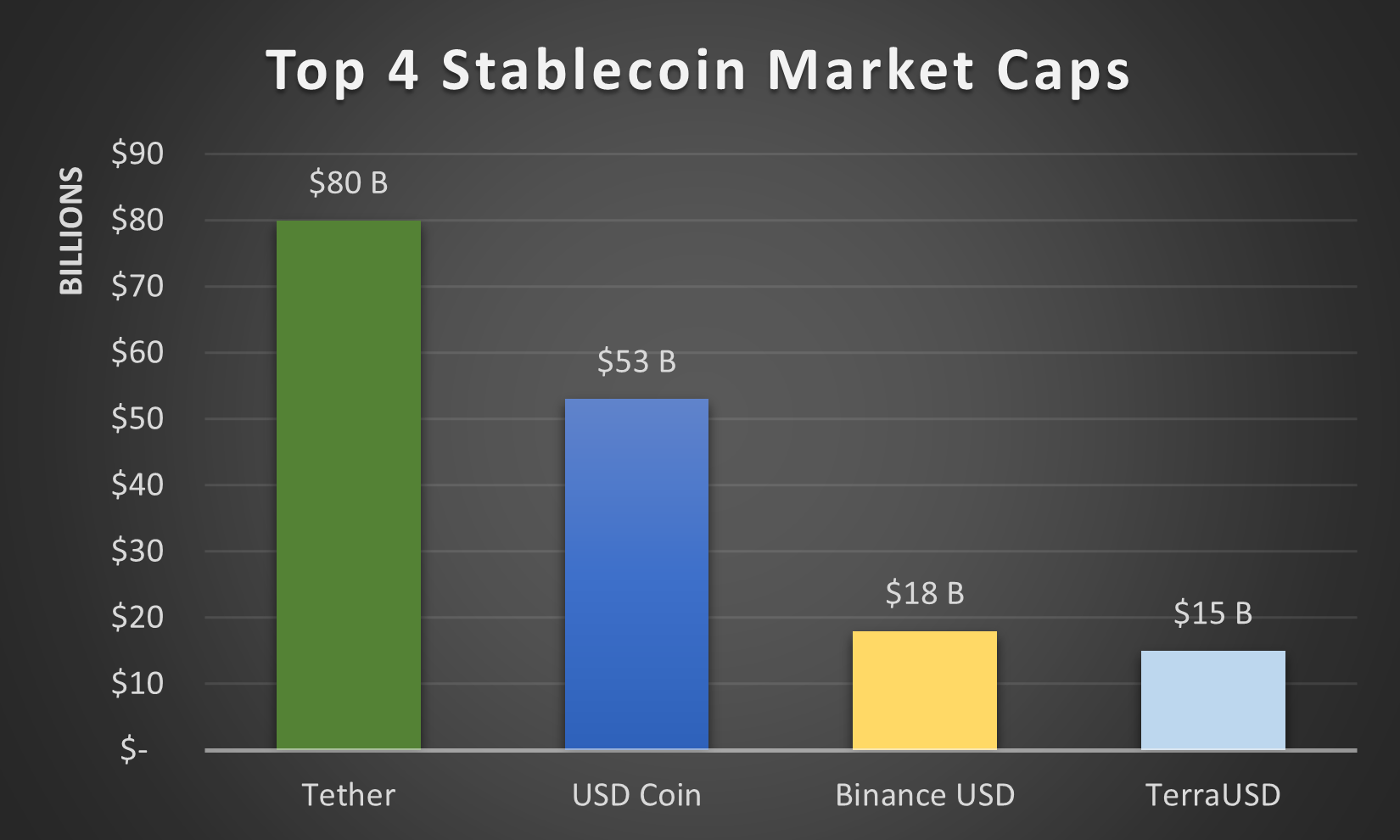

Jak widać na powyższym wykresie, dokładnie tak się stało. Wzrost był gwałtowny – z poziomu nieco ponad 2 miliardów dolarów w sierpniu zeszłego roku do obecnego poziomu 15 miliardów dolarów. Oznacza to, że jest to czternasta co do wielkości kryptowaluta. Co ważniejsze, jest to czwarty co do wielkości stablecoin. Dzieje się tak dlatego, że konkurencją dla Terra nie jest Ethereum, lecz inne stablecoiny.

Z powyższego wykresu wynika, że to właśnie on jest kluczowy dla LUNA. Jeśli Terra będzie w stanie nadal przejmować kontrolę nad rynkiem stablecoinów, to cena LUNA będzie rosła. Terra potrzebuje zwiększonej adopcji UST, aby kontynuować swoją działalność; potrzebuje UST, aby stać się dominującym stablecoinem, niemalże niezbędnym elementem branży DeFi.

Z powyższego wykresu wynika, że to właśnie on jest kluczowy dla LUNA. Jeśli Terra będzie w stanie nadal przejmować kontrolę nad rynkiem stablecoinów, to cena LUNA będzie rosła. Terra potrzebuje zwiększonej adopcji UST, aby kontynuować swoją działalność; potrzebuje UST, aby stać się dominującym stablecoinem, niemalże niezbędnym elementem branży DeFi.

Oceńmy zatem, co jest przyczyną wzrostu liczby stablecoinów.

-

Decentralizacja

Jeden z powyższych stablecoinów nie jest podobny do drugiego – to prawda, wyjątkową zaletą Terra jest to, że może się on pochwalić tak ważną cechą, jaką jest decentralizacja. Żaden z powyższych konkurentów tego nie oferuje – scentralizowany charakter Tether (i wątpliwy status rezerwy) jest powszechnie znany, natomiast USD Coin jest emitowana przez Circle. Binance USD jest natomiast częścią giganta BNB. Wszystkie te monety są zatem kontrolowane przez instytucje. Aktywa mogą być dowolnie zamrażane i wymagane jest zaufanie do organizacji emitującej.

Z drugiej strony Terra jest całkowicie zdecentralizowana i kontrolowana za pomocą opisanego wcześniej algorytmicznego mechanizmu. Trzeba tylko wierzyć, że ten peg się utrzyma, ale więcej na ten temat później…

-

Aplikacje i Anchor

Aby inwestorzy chcieli kupować UST, musi istnieć zachęta. W ekosystemie Terra musi znajdować się zestaw produktów finansowych, dzięki którym inwestorzy będą mogli realizować swoje cele finansowe – czy to pożyczając, czy też kupując akcje, dokonując codziennych transakcji itp.

W tej dziedzinie Terra osiąga doskonałe wyniki. Mirror umożliwia kupowanie akcji, Chai to aplikacja do płatności, która zyskuje coraz większą popularność w Korei, a w przygotowaniu jest mnóstwo innych aplikacji.

Jest jednak jedna platforma, która napędza wzrost bardziej niż jakakolwiek inna – Anchor. Protokół zaciągania i udzielania pożyczek oferuje pożyczkodawcom możliwość uzyskania stopy zwrotu bliskiej 20% z UST, co skłoniło wielu konsumentów do zamiany swoich fiatów na UST i traktowania Achora jako de facto konta oszczędnościowego.

Jest to największy czynnik napędzający rozwój LUNA. Ponieważ wcześniejsze niebotyczne stopy zwrotu w przestrzeni DeFi wyparowały, pieniądze napłynęły do protokołu Anchor, aby uchwycić 20% stopę zwrotu, która jest jedną z najwyższych dostępnych "bezpiecznych" stóp zwrotu na rynku. Kapitalizacja rynku UST wzrosła, a cena LUNA poszła w górę. Ale czy jest to rzeczywiście "bezpieczne"?

Wzrost TVL w przypadku Anchor był gwałtowny. Źródło: DeFi Llama

Wzrost TVL w przypadku Anchor był gwałtowny. Źródło: DeFi Llama

Jak widać na powyższym wykresie, w Anchor znajduje się obecnie 13,3 mld USD TVL, a protokół ten stanowi aż 52% TVL w ekosystemie Terra – więc tak, jest on ważny.

Jednak czy ten 20% zwrot jest trwały i czy jest on bezpieczny? Odpowiedź na to pytanie jest kluczowa dla wszelkich prognoz dotyczących przyszłej ceny LUNA.

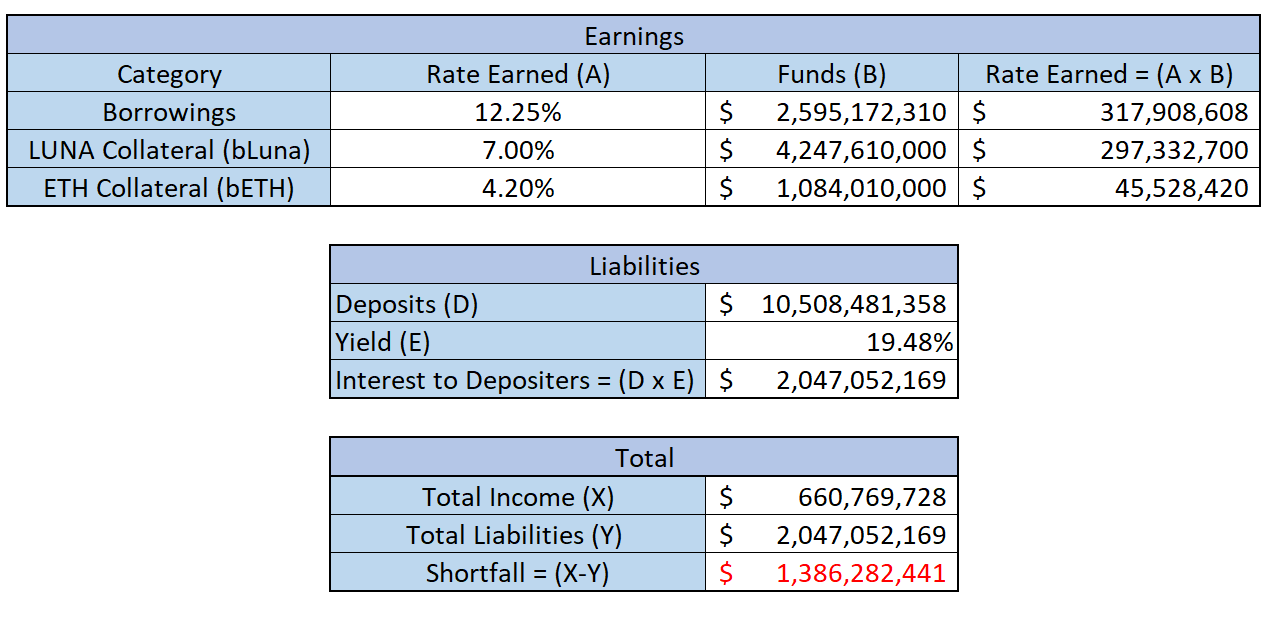

Przeanalizujmy te liczby. Poniżej przedstawiam prosty model finansów Anchor i ich porównanie.

POŻYCZKOBIORCY

- 2,6 mld dolarów z tytułu udzielonych pożyczek. Platforma pobiera obecnie od pożyczkobiorców opłatę w wysokości 12,25%.

- Pożyczkobiorcy dostarczają 4,3 miliarda dolarów w (połączonej) LUNA i 1,1 miliarda dolarów w (połączonym) Ethereum jako zabezpieczenie swoich pożyczek. Anchor wykorzystuje to zabezpieczenie do uzyskania zysku ze stakingu, generując w ten sposób dodatkowy dochód na spłatę pożyczkodawców (obecnie ok. 7% dla LUNA i 4,3% dla Ethereum).

POŻYCZKODAWCY/OSZCZĘDAJĄCY

- W Anchor znajduje się 10,5 miliarda dolarów depozytów, których celem jest osiągnięcie stopy zwrotu w wysokości 19,5%.

- 19,5% to wypłacana stopa zwrotu, co oznacza konieczność wypłaty 2 mld USD rocznie.

Przeprowadziłem obliczenia na powyższych danych, a ich wynik przedstawiłem na poniższym wykresie. Jak widać, przy obecnych wartościach brakuje 1,4 mld USD rocznie. Jest to problem, który w dużej mierze wynika z faktu, że popyt na pożyczki zmniejszył się w związku z osłabieniem rynku kryptowalut w ostatnim czasie. Z drugiej strony, coraz więcej konsumentów deponuje środki, aby uzyskać 19,5% zysku.

Jak więc można naprawić tę nieprzyjemną czerwoną liczbę?

Jak więc można naprawić tę nieprzyjemną czerwoną liczbę?

Dodruk

Polega to na tym, że system oszukuje. Protokół Anchor sam w sobie posiada token natywny. Popyt na pożyczki jest w rzeczywistości napędzany przez drukowanie tych tokenów Anchor, co zachęca do zaciągania pożyczek dzięki niższym stopom procentowym.

Dodruk Anchor, który powoduje dużą inflację tokena, jest ograniczony do 100 milionów monet przez pierwsze cztery lata, a już teraz osiąga maksymalną wartość. Przy obecnej cenie 2,99 USD za token Anchor, oznacza to 299 milionów dolarów, które są drukowane każdego roku i przekazywane pożyczkobiorcom, aby podtrzymać popyt na pożyczki. A liczba zaciągniętych pożyczek jest wciąż znacznie niższa niż ta, która jest potrzebna do utrzymania oprocentowania depozytów.

Gdy skończy się dodruk Anchor, spodziewam się, że najemni pożyczkobiorcy przeniosą się gdzie indziej. Kredytobiorcy nie będą już skłonni A) rezygnować z zysków ze swoich aktywów stanowiących zabezpieczenie i B) płacić wyższego oprocentowania. W rzeczywistości jest to dokładnie to, co widzieliśmy w innych protokołach DeFi – migracja kapitału gdzie indziej, gdy początkowa gorączka złota wygaśnie. Tak więc powyższa przepaść może się jeszcze powiększyć.

Rezerwa dochodowa

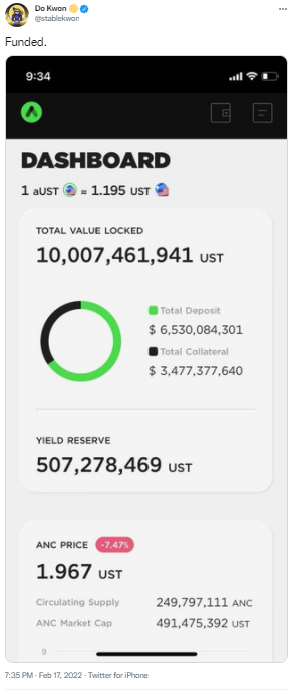

Po drugie, istnieje coś, co nazywa się Yield Reserve, czyli fundusz przeznaczony do uzupełniania środków w protokole, gdy popyt na pożyczki i kredyty jest niewspółmiernie niski, tak jak ma to miejsce teraz. Obecnie rezerwa ta wynosi 423 miliony dolarów, ale została uzupełniona o 450 milionów dolarów w zeszłym miesiącu przez samego Do Kwona. Rezerwa ta ma uzupełniać odsetki, które Anchor wypłaca depozytariuszom, gdy nie osiągnie poziomu 19,5%. Według moich obliczeń, te 423 miliony dolarów wystarczą na pokrycie niedoboru przez 111 dni przy obecnym oprocentowaniu.

Do Kwon udostępnił powyższy tweet na Twitterze w zeszłym miesiącu, po tym jak uzupełnił rezerwę rentowności o 450 mln USD.

Do Kwon udostępnił powyższy tweet na Twitterze w zeszłym miesiącu, po tym jak uzupełnił rezerwę rentowności o 450 mln USD.

Zrównoważony rozwój

Powyższe dane nie nastrajają optymistycznie co do utrzymania poziomu 19,5%. Pomijamy jednak pewne fakty. Anchor to protokół, który wystartował prawie rok temu (21 marca 2021 r.). Ma 13,3 miliarda dolarów w TVL. Wyprzedza to prawie wszystkie inne protokoły, z których wiele istnieje na rynku od dwukrotnie dłuższego czasu.

Nie – to tempo nie jest zrównoważone. Oczywiście, że nie jest – gdyby tak było, coś byłoby zupełnie nie tak. Nie można zarabiać na dłuższą metę soczystych 20% za nic, gdy reszta świata skubie okruchy chleba, korzystając z najniższych stóp procentowych od lat. Jak mówi słynne powiedzenie, od czasu do czasu można zjeść darmowy lunch, ale nie będzie to trwało w nieskończoność.

Zatem rezerwa rentowności będzie wymagała ponownego uzupełnienia.

Ale co z tego? Jak już mówiłem, Anchor ma rok. Czy uważasz, że rzadko się zdarza, aby nowo powstałe firmy potrzebowały zastrzyków gotówki już po roku działalności? Musimy przestać postrzegać pęczniejące depozyty jako negatywne zjawisko, a zacząć doceniać samą ich ilość – 10 mld USD w ciągu roku! Uzupełnienia rezerw na zyski należy traktować jako wydatki związane z rozpoczęciem działalności w okresie, gdy Anchor zaczyna się rozwijać. Samoistny start-up jest w fazie rozruchu, więc dajmy mu trochę przestrzeni do odetchnięcia. Spójrzmy ponownie na wykres kapitalizacji rynkowej UST i zauważmy, jak ogromny jest wzrost i jak niewiele czasu obejmuje oś X. To była pionowa jazda, co widać również po kursie LUNA.

Perspektywa długoterminowa

Oczywiście, wzrost nie może trwać wiecznie. System Anchor musi w końcu stać się samowystarczalny. A może jednak?

Nawet jeśli oprocentowanie depozytów spadnie do 14%, to i tak będzie to jedna z najlepszych lokat na rynku. I nie należy tego postrzegać jako coś złego. Nie jest to pocałunek śmierci, lecz znak, że protokół dojrzewa. I pamiętaj – wraz ze spadkiem stopy depozytowej spada zapotrzebowanie na depozyty. Mniej depozytów oznacza wyższe oprocentowanie. Tak jak wcześniej przewidywałem, że po zaprzestaniu dodruku Anchor najemni pożyczkobiorcy przeniosą się do innych protokołów, tak samo będzie po stronie depozytów, gdy spadnie rentowność. Poszukiwacze zysków przeniosą się do innych miejsc.

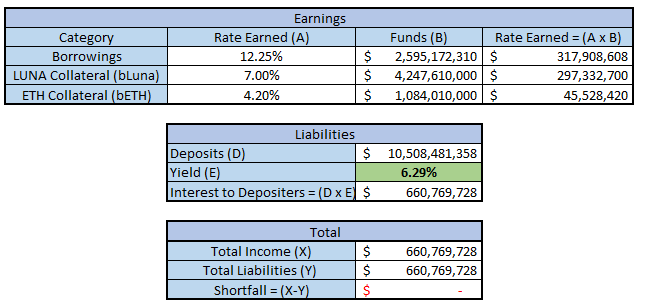

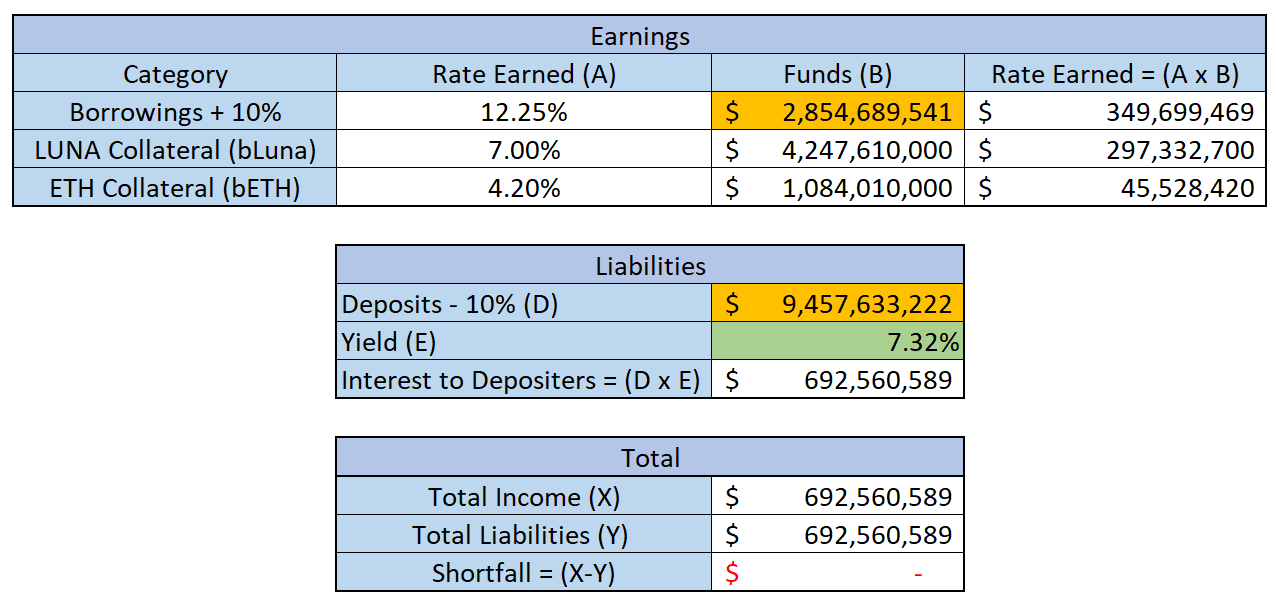

Jak wynika z powyższego modelu, obecna stopa zrównoważona wynosi 6,29%. Zatem nawet przy depozytach 4 razy większych od zaciągniętych kredytów protokół może nadal wypłacać 6,29%. Myślisz, że Twój bank wypłaca Ci 6,29%? I to przy założeniu, że w razie spadku stopy procentowej nikt z depozytów nie ucieknie. Jeśli założymy, że depozyty spadną o 10%, a kredyty wzrosną o 10%, APR równowagi wyniesie 7,32% – co oznacza spory wzrost o 103 punkty bazowe w porównaniu z obecną sytuacją. I znów, w kontekście szerszego rynku, jest to bardzo zdrowa stopa zwrotu.

Jak wynika z powyższego modelu, obecna stopa zrównoważona wynosi 6,29%. Zatem nawet przy depozytach 4 razy większych od zaciągniętych kredytów protokół może nadal wypłacać 6,29%. Myślisz, że Twój bank wypłaca Ci 6,29%? I to przy założeniu, że w razie spadku stopy procentowej nikt z depozytów nie ucieknie. Jeśli założymy, że depozyty spadną o 10%, a kredyty wzrosną o 10%, APR równowagi wyniesie 7,32% – co oznacza spory wzrost o 103 punkty bazowe w porównaniu z obecną sytuacją. I znów, w kontekście szerszego rynku, jest to bardzo zdrowa stopa zwrotu.  Uspokójmy więc przygotowania do pochówku dla Terra. Tak, stopa procentowa bezwzględnie spadnie z 19,5%. Ale to nie szkodzi. Nadal będziesz mógł spać spokojnie. Nadal będziesz zarabiać. A co najważniejsze dla tego artykułu, Terra (i LUNA) będą miały się zupełnie dobrze.

Uspokójmy więc przygotowania do pochówku dla Terra. Tak, stopa procentowa bezwzględnie spadnie z 19,5%. Ale to nie szkodzi. Nadal będziesz mógł spać spokojnie. Nadal będziesz zarabiać. A co najważniejsze dla tego artykułu, Terra (i LUNA) będą miały się zupełnie dobrze.

Peg

Jest jednak jeszcze jedno poważne ryzyko, o którym chciałbym powiedzieć. Jak powiedzieliśmy wcześniej, peg jest utrzymywany algorytmicznie dzięki prawom arbitrażu. Jeżeli kurs UST przekroczy 1 USD, jest on wyprzedawany do LUNA, dopóki nie powróci do poziomu 1 USD, i odwrotnie. Ale co by się stało, gdyby presja na sprzedaż była tak ogromna? Co by się stało, gdyby wszyscy chcieli wyjść z UST?

Cóż, taka sytuacja już się zdarzała. W czasach ekstremalnych spadków na rynku inwestorzy nie chcieli UST. Chcieli mieć do dyspozycji jedynie standardową walutę. Nie zapominajmy, jak brzydkie mogą być czerwone dni na rynku kryptowalut i jak szybko niebo może runąć w tej krainie.

Historia kursu UST – z dwoma jaskrawymi przykładami, gdzie peg się zachwiał. Źródło: CoinMarketCap

Historia kursu UST – z dwoma jaskrawymi przykładami, gdzie peg się zachwiał. Źródło: CoinMarketCap

To nie zrównoważony kurs Anchor jest największym zagrożeniem. Chodzi o powyższy wykres. Te czerwone spadki są przerażające, jeśli posiadasz UST. Jeśli peg pęknie, Terra pójdzie na dno – to nie podlega dyskusji.

Jak widać powyżej, maj 2021 roku to najnowszy przykład, kiedy doszło do zachwiania stabilności, a cena UST wynosiła 95 centów. Oznacza to, że ludzie byli gotowi ponieść 5% straty na swoich pieniądzach, byle tylko uniknąć szansy utraty wszystkich oszczędności w przypadku upadku UST. Jeśli Terra chce być renomowanym stablecoinem, to taka sytuacja nie może mieć miejsca w żadnych okolicznościach. Czy zaakceptowałbyś to na swoim koncie bankowym fiat?

Podobnie jak w przypadku masowej ucieczki z banków, jeśli nikt nie będzie chciał trzymać UST, nawet jeśli będą możliwości arbitrażu, to nie będzie kupujących. Czy kupiłbyś banknot jednodolarowy za 95 centów, gdybyś uważał, że istnieje prawdopodobieństwo, że jutro Stany Zjednoczone mogą przestać istnieć? Nie, nie zrobiłbyś tego.

Oczywiście tego dnia w maju 2021 r. nastąpiło załamanie na rynkach kryptowalut, a w całej przestrzeni nastąpiła ucieczka do jakości. Od tego czasu zdarzały się brzydkie dni, ale żaden nie był tak zły jak ten, kiedy Bitcoin spadł o 30% w ciągu kilku godzin.

Dobra wiadomość jest taka, że z każdym krachem, który UST przeżywa, staje się silniejszy. Ekosystem ostatecznie przetrwał test warunków skrajnych, a Terra wprowadziła dalsze środki bezpieczeństwa, aby przygotować się na takie ewentualności.

Osobiście czuję się teraz komfortowo z sytuacją z pegami, ale to nadal pozostaje – i zawsze będzie – największym ryzykiem dla ekosystemu. Warto również zauważyć, że od tamtego czasu kapitalizacja rynkowa UST wzrosła 7-krotnie. W przypadku kolejnego czarnego łabędzia, presja na sprzedaż mogłaby być znacznie większa niż w maju 2021 r., kiedy UST był mniejszy. Presja na LUNA będzie znacznie większa, jeśli będzie on musiał wchłonąć miliardową presję sprzedaży, a w rezultacie może dojść do bardziej rygorystycznego testu warunków skrajnych. Dla mnie jednak rentowność na poziomie 19,5% jest wystarczająca, aby zrekompensować mi posiadanie UST – nie zapominajmy jednak o ryzyku.

Podsumowanie

Nadszedł więc czas, aby odpowiedzieć na pytanie warte 10 milionów dolarów. Gdzie będzie notowana spółka LUNA w Dniu Świętego Patryka w przyszłym roku, kiedy będę, mam nadzieję, w mojej rodzinnej Irlandii, popijając kufel Guinnessa w zatłoczonym pubie? Powyżej czy poniżej 87 USD?

Dominująca akcja cenowa LUNA w ciągu ostatniego roku. Źródło: CoinMarketCap

Dominująca akcja cenowa LUNA w ciągu ostatniego roku. Źródło: CoinMarketCap

Rok to długi okres w kryptowalutach. To, co sprawia, że to pytanie jest trudne, to fakt, że musimy przewidzieć nie tylko przyszłość LUNA, ale rynek kryptowalut jako całości. Intrygujący jest jednak fakt, że LUNA jest jedną z najmniej skorelowanych monet z Bitcoinem w pierwszej pięćdziesiątce. Dzieje się tak dlatego, że gdy rynek traci na wartości, inwestorzy sprzedają swoje spadające udziały w stablecoinach, w tym UST.

To, bardziej niż cokolwiek innego, jest tym, co utwierdza mnie w przekonaniu, że UST utrzyma swoją pozycję i że ekosystem pozostanie stabilny. Czy istnieje lepszy papierek lakmusowy niż to, jak bardzo inwestorzy są pewni, że utrzymają stablecoiny, gdy cały rynek spada? Mimo to, cena LUNA nadal ucierpiałaby w przypadku przedłużającej się bessy na rynku kryptowalut, nawet jeśli utrzymałaby się lepiej niż inne monety.

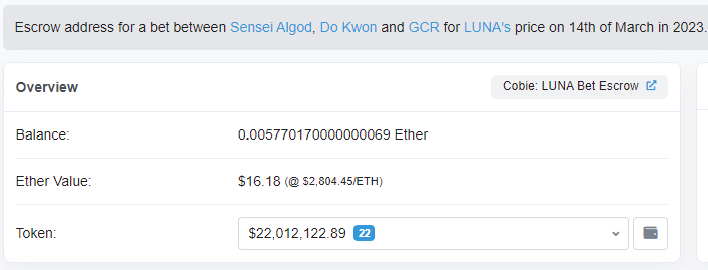

Adres depozytowy dla zakładu, w którym znajdują się 22 miliony dolarów. Blockchain to potwierdza – zakłady zostały przyjęte!

Adres depozytowy dla zakładu, w którym znajdują się 22 miliony dolarów. Blockchain to potwierdza – zakłady zostały przyjęte!

Istnieje rynek zdecentralizowanych stablecoinów, a LUNA nie ma na nim zbyt dużej konkurencji. Jeśli dodać do tego aplikacje, które są w trakcie opracowywania, nie widzę powodu, dla którego ekosystem ten nie mógłby dalej przyciągać kapitału. Wierzę, że za rok kapitalizacja rynkowa UST znów będzie wyższa.

Ciepłe zakończenie interakcji

Ciepłe zakończenie interakcji

Ludzie kochają stopy zwrotu, a wierzę, że za rok rentowność Anchor nadal będzie wysoka – być może nadal będzie wynosić około 19%. Uważam, że stopa ta może utrzymać się przez rok, a to wszystko, o co ten zakład zobowiązuje. Trzeba, aby ten peg utrzymał się tylko przez 365 dni – i to jest prawdziwe ryzyko. Kluczowy jest tu horyzont czasowy jednego roku.

Dlatego, biorąc pod uwagę, że mówimy o jednym roku, cena moim zdaniem będzie rosnąć.

I tak nudne jest obstawianie pewniakow, nieprawdaż?