Olen jotenkin kyllästynyt sanaan “lama”.

Siitä huolimatta näyttää siltä, että kyseinen sana on jälleen tulossa digitaaliseen omaisuustilaan. Tähän mennessä tiedämme jo FTX:n, yhden maailman suurimmista kryptovaluuttapörsseistä, romahduksen.

Mutta se ei ole vielä ohi.

LUNA oli ennakkotapaus

Vaikka romahdusta ei voi verrata surullisen kuuluisaan UST:n ja LUNA:n kuolemankierteeseen (muistuttaakseni tästä), tämä skandaali osoittaa, kuinka kauaskantoisia vaikutuksia tällainen äkillinen pääoman menetys voi aiheuttaa.

UST:n arvo oli 18,6 miljardia dollaria ja LUNA:n 29,7 miljardia dollaria Terran romahduksen aattona toukokuussa. Muutamassa päivässä luvut olivat nolla. FTX puolestaan koki 8 miljardin dollarin aukon taseessaan.

Joten luvut eivät ole yhtä vertailukelpoisia, mutta dominoefekti voisi olla. Lukuisat yritykset joutuivat Terran romahdukseen pitämällä UST:ta taseessaan ja joutumalla ylialttiina muille krypto-omaisuuksille, jotka kaikki putosivat skandaalin jälkimainingeissa.

Näimme, että Celsius hakeutui konkurssiin ja oli velkaa 4,7 miljardia dollaria yli 100 000 velkojalle. Voyager Digitalilla, toisella kryptolainausyrityksellä, oli myös yli 100 000 velkojaa – vaikkakin pienemmällä summalla: 1,3 miljardia dollaria.

Sitten oli Three Arrows Capital, joka oli velkaa 3,5 miljardia dollaria 27 eri yritykselle. Voisin jatkaa, mutta ymmärrät pointin. Kryptoala oli aivan liian sisäsiittoinen, sillä yritykset omistivat osia muista yrityksistä, vaikka kaikki olivat alttiina samalle järjestelmäriskille.

Jälkikäteen ajateltuna kaikki tämä on varoittava esimerkki riskienhallinnasta ja hajauttamisesta. En ymmärrä, miten kryptoyhtiöt pitivät viisaana käydä kauppaa omilla valtionlainoillaan, varoillaan ja muulla likviditeetillä, jota niillä oli, juuri samassa erittäin epävakaassa omaisuusluokassa, jolle niiden liiketoiminta oli jo alttiina.

Mutta ne tekivät niin, ja siitä seurasi dominovaikutus.

Kuka altistui FTX:lle?

Kysymys on nyt seuraava: kuka altistuu FTX:lle?

Toivotaan, että teollisuus oppi Terralta ja on siten varovaisempi tällä kertaa. Toisaalta, kääntöpuolena on, että FTX vaikutti siltä, että ne olivat niin turvallisia kuin vain voi olla: varat säilytettiin siellä stabiileissa kolikoissa ja fiat-valuutassa – ei vain erittäin epävakaita kryptovaluuttoja.

Aivan kuten ne, jotka joutuivat UST:n uhriksi, ajattelivat, että se oli vakaa omaisuus, joka oli sidottu yhteen dollariin, on niitä, jotka joutuivat FTX:n sokaisemiksi ja jättivät yksinkertaisesti varansa vaihtoon fiat-valuutassa.

Tiedämme nyt, että Sam Bankman-Friedillä oli muita ideoita, ja hän lähetti nämä varat sisarkaupankäyntiyritykselleen, Alameda Researchille, useiden huonojen sijoitusten ja lainojen maksamisen jälkeen. Ironista kyllä, nämä lainat maksettiin todennäköisesti LUNA-onnettomuuden jälkimainingeissa, kun säikähtäneet sijoittajat pyrkivät kaikin mahdollisin keinoin saamaan varansa kryptosta.

Yritykset ovat jo alkaneet horjua. BlockFi, vielä yksi kryptolainanantaja, keskeytti nostot ja antoi lausunnon, jossa hahmoteltiin, että vahinko oli jyrkkä.

“Meillä on merkittävä altistuminen FTX:lle ja siihen liittyville yritysyksiköille, joka käsittää Alamedan meille velkaa olevat velvoitteet, FTX.comin hallussa olevat varat ja nostamattomat määrät FTX.US:n kanssa käyttämästämme luottolimiitistä”, BlockFi sanoi.

He olivat allekirjoittaneet heinäkuussa sopimuksen FTX:n kanssa 400 miljoonan dollarin luottolimiitistä. On vaikea nähdä niiden toipuvan sen jälkeen, kun ne ovat keskeyttäneet nostot – minkä tiedämme nyt olevan kuolemantuomio.

Rahat menevät itse asiassa aggressiivisten kryptofirmojen ulkopuolelle. Sequoia Capital, SoftBank ja Tiger Global, jotka ovat niin isoja ja tylsiä kuin perinteiset sijoittajat vain voivat olla, ovat kaikki kärsineet.

“Tämänhetkisen ymmärryksemme perusteella merkitsemme sijoituksemme alas 0 dollariin”, Sequoia sanoi LP-asiakkaille suunnatussa tiedotteessa. Luulen, että voimme kaikki olla samaa mieltä siitä, että se on reilu päätös.

SoftBankin kerrotaan menettäneen 100 miljoonaa dollaria, kun taas Tiger Global on ilmeisesti menettänyt 38 miljoonaa dollaria.

I was let go by Sequoia Capital today. Buck had to stop somewhere. I was the 27 year old associate responsible for copying and pasting revenue and profit numbers from a spreadsheet in the FTX data room into a PowerPoint slide in an investment memo as diligence

— Kyle Russell (@kylebrussell) November 10, 2022

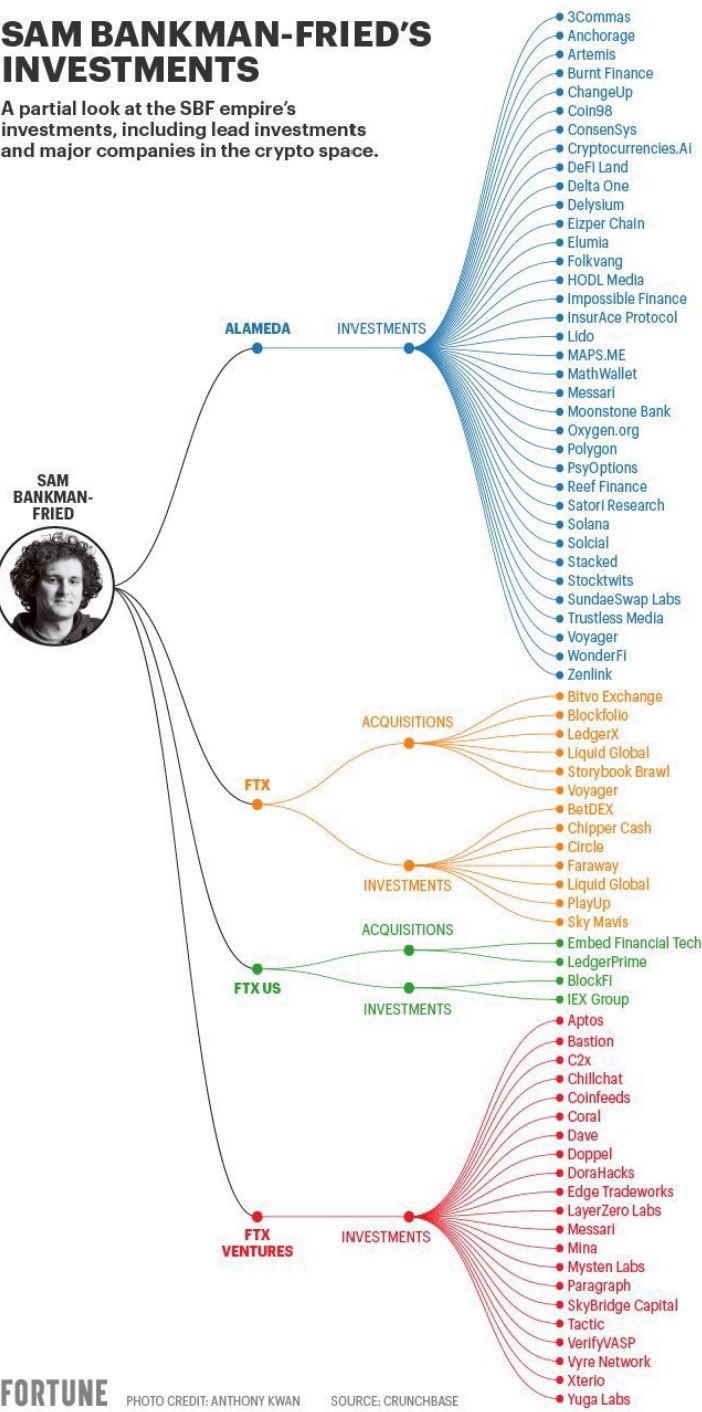

Nopea vilkaisu ja alla oleva grafiikka kertoo kaiken, mitä sinun tarvitsee tietää:

Mitä tulevaisuudessa?

Kuten sanoin, en odota, että tämä olisi yhtä vakava likviditeettikriisi kuin mikä LUNA:n oli. Olisi kuitenkin harhaluuloa olla odottamatta lisää tuskaa – ja siihen sisältyy joitakin synkkiä ilmoituksia, jotka tulevat yllättäen. Tähän sotkuun joutuu yrityksiä, jotka yllättävät ihmiset.

10 miljardia dollaria on helvetin paljon rahaa. Se ei voi kadota ilman heijastusvaikutuksia muualla. Toivottavasti vahinko on niin vähäinen kuin voidaan toivoa, kun otetaan huomioon LUNA-fiaskon opetukset.

Mutta varmasti tämä saa toimitusjohtajat ja varainhoitajat vihdoinkin vakuuttuneiksi siitä, että heidän on kohdennettava pääomansa viisaasti, tehtävä huolellisia stressitestejä, kiinnitettävä asianmukaista huomiota hajauttamiseen ja oltava… järkeviä.

Eikö niin?