Kluczowe wnioski

- Grayscale jest największym funduszem Bitcoina na świecie

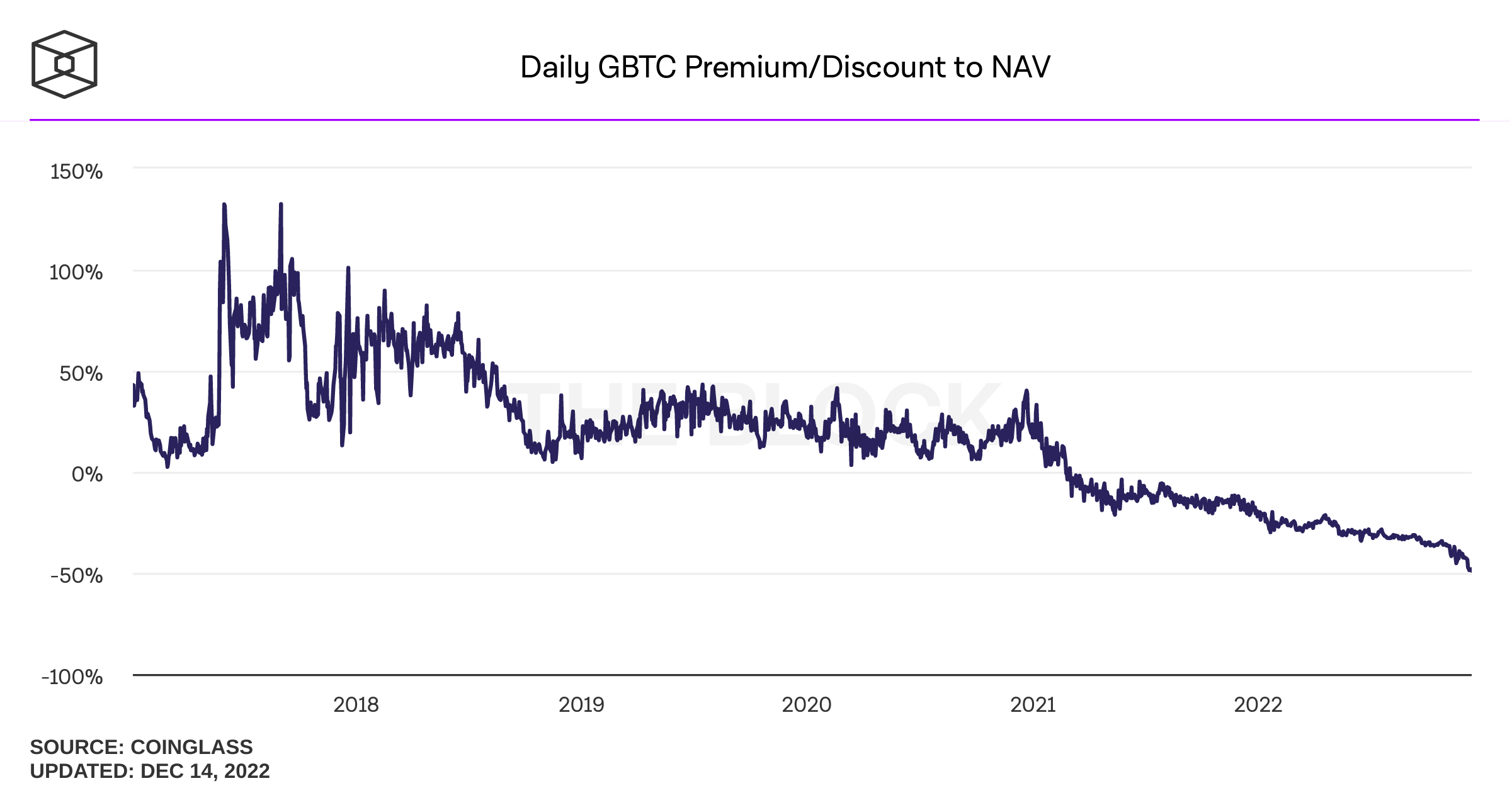

- Dyskont do aktywów bazowych (Bitcoin) osiągnął rekordowe poziomy, przekraczając 50%

- Obawy o rezerwy, wyższe opłaty i inne przeszkody wyjaśniają dyskont, który prawdopodobnie nie zostanie zakończony w najbliższym czasie

Dyskonto do wartości aktywów netto funduszu Grayscale Bitcoin Trust jest na rekordowym poziomie. Zniżka na krótko przekroczyła 50%, po czym lekko się wycofała i obecnie wynosi 48,8%.

Dzieje się to po potwierdzeniu przez SEC powodów odrzucenia wniosku Grayscale o przekształcenie funduszu powierniczego w fundusz giełdowy.

Grayscale Bitcoin Trust jest największym funduszem bitcoinowym na świecie, ale rzadko handluje na tym samym poziomie co jego aktywo bazowe, Bitcoin. Powyższy wykres pokazuje, że do tego roku, od momentu uruchomienia, handlował z premią w porównaniu do Bitcoina.

Ten fundusz pozwala akredytowanym inwestorom uzyskać ekspozycję na Bitcoin bez martwienia się o przechowywanie lub zarządzanie swoimi udziałami. Wcześniej handlowano z premią, ponieważ popyt na akcje wzrósł, z instytucjami chcącymi ekspozycji na Bitcoina. Ta wygoda wiąże się jednak z opłatą – i to dość wysoką, bo wynoszącą 2%.

Popyt na Grayscale spada w 2022 roku

Od marca akcje Grayscale były notowane z dyskontem do Bitcoina. Fundusz ma 10,7 miliarda dolarów w aktywach pod zarządzaniem, co stanowi ostry spadek o 65% w ciągu ostatniego roku, odzwierciedlając krwawą rzeź na rynkach kryptowalut.

Ale dyskonto do Bitcoina oznacza, że akcjonariusze otrzymują podwójny cios.

“Fakt, że Bitcoin Trust od Grayscale jest teraz handlowany z prawie 50% zniżką, jest po prostu okropny dla posiadaczy GBTC. To naprawdę podkreśla ogromne różnice w jakości struktury pomiędzy różnymi instrumentami inwestycyjnymi” – powiedział CoinDesk w zeszłym tygodniu Bradley Duke, współzarządzający w ETC Group.

Spadek napływów ma swoje źródło w większej konkurencji, ponieważ uruchomiono wiele konkurencyjnych funduszy, zwłaszcza w Europie, a także w licznych zgłoszeniach dotyczących ETF-ów Bitcoina w USA. Zniżka wynika również z tego, że inwestorzy nie mają możliwości umorzenia swoich udziałów za Bitcoin w funduszu powierniczym, ale przez cały czas są obciążani opłatą w wysokości 2%.

Czynniki te były jednak zazwyczaj tłumione przez traderów arbitrażowych wykorzystujących dychotomię cen. Jednak wydarzenia w tym roku zmniejszyły i to.

Obawy o rezerwy Grayscale

W ciągu ostatniego miesiąca na rynku pojawiły się obawy, że spółka macierzysta Grayscale, Digital Currency Group (DCG) może ogłosić upadłość. Wynika to z problemów związanych z brokerem kryptowalut Genesis, którego spółką matką jest również DCG.

Genesis zaprzeczyło, że wkrótce złoży wniosek o upadłość, ale firma została uwikłana w upadek FTX i obecnie przechodzi restrukturyzację. Genesis wstrzymał wypłaty 15 listopada.

Obawy te zostały spotęgowane przez pytania dotyczące rezerw Grayscale. Mianowicie, czy są wierni swojemu słowu i bezpiecznie trzymają wszystkie bazowe Bitcoiny. Z wieloma głównymi firmami kryptowalutowymi publikującymi dowód rezerw w następstwie kryzysu FTX w celu uspokojenia obaw klientów, Grayscale odmówił.

“Ze względu na obawy dotyczące bezpieczeństwa, nie udostępniamy publicznie takich informacji o portfelu on-chain i danych potwierdzających za pośrednictwem kryptograficznego dowodu rezerwy lub innej zaawansowanej kryptograficznej procedury księgowej” – napisał Grayscale w oświadczeniu.

7) We know the preceding point in particular will be a disappointment to some, but panic sparked by others is not a good enough reason to circumvent complex security arrangements that have kept our investors’ assets safe for years.

— Grayscale (@Grayscale) November 18, 2022

Jak pisałem wcześniej, naprawdę nie mogę pojąć, jak obawy o bezpieczeństwo są tutaj czynnikiem. Blockchain jest zbudowany tak, że tego typu informacje są dostępne publicznie.

https://twitter.com/DanniiAshmore/status/1594012109100171268

Końcowe przemyślenia

Podsumowując, zniżka podsumowuje obawy inwestorów wokół Grayscale, a także dodatkowe opłaty i inne przeszkody, które istnieją w porównaniu do posiadania instrumentu bazowego. Transakcje arbitrażowe są z natury autodestrukcyjne, dlatego warto zauważyć, że dyskonto jest tak duże i utrzymuje się tak długo.

Z drugiej strony, istnieje ryzyko, ponieważ ta sama rzecz, o której piszę od jakiegoś czasu – brak przejrzystości – oznacza, że nie można wiedzieć ze 100% pewnością, co dzieje się za kulisami. I właśnie dlatego obserwujemy 50% przecenę.