Viktige punkter

- Den største risikoen for Terra og hvor prisen vil være om ett år

- Hvorfor LUNA ikke konkurrerer mot Ethereum

- Kan 20 % avkastning vare for Anchor, og er den trygg å bruke som bankkonto?

Veddemålet

Krypto kan være et bisarrt sted. Jeg vet ikke om noen annen bransje der milliardærer responderer på anonyme Twitter-brukere som utfordrer dem til et veddemål på flere millioner dollar.

Men det er akkurat det vi så forrige uke, da "Sensei Algod", en anonym Twitter-konto som beskriver seg selv som en "halvpensjonert slask, nå investor" ropte på Twitter og spurte om noen ville satse én million dollar på at LUNA vil handles til lavere pris om et år.

Da økte interessen. En annen anon konto @GiganticRebirth vasset inn. Denne fyren beskriver seg selv som en "pensjonert handelsmann" og "2024 presidentkandidat". Har Donald Trump klart å anonymt krype tilbake til Twitter? Eller kanskje det er en Kanye West-brennerkonto – han har fortsatt til hensikt å stille i 2024, ikke sant? Hvem han enn er, økte han innsatsen til $10 millioner dollar.

Den neste til å gå inn i kampen var den store hunden selv, Terra-grunnlegger Do Kwon. Mangemilliardæren er ofte tilbøyelig til å ta agnet på Twitter, og lidenskapelig forsvare Terra-økosystemet mot kritikere.

Den neste til å gå inn i kampen var den store hunden selv, Terra-grunnlegger Do Kwon. Mangemilliardæren er ofte tilbøyelig til å ta agnet på Twitter, og lidenskapelig forsvare Terra-økosystemet mot kritikere.

Og akkurat sånn, mine damer og herrer, hadde vi et veddemål. Det er utrolig hva noen få store egoer kan utrette når de er i offentligheten, er det ikke?

Luna – ett års varsel

Så hvem kommer til å vinne? Til hvilken pris vil LUNA handles på, la oss si, St Patrick's Day 2023?

La oss ta et dykk inn i LUNA og prøve å finne ut hvem som kommer til å vinne. Det grunnleggende, superraskt: LUNA er symbolet som Terra-økosystemet kjører på. Terras verdi er avledet fra en serie stablecoins, hvorav den mest fremtredende er UST. Når UST-etterspørselen øker, brennes Luna, og dersom UST-etterspørselen faller, preges LUNA. På en slik måte opprettholdes tappen – en ganske pen algoritmisk mekanisme som fungerer ut fra prinsippene for arbitrage.

Bunnlinjen som vi må forstå her er at LUNA-prisen er avhengig av UST-adopsjon. Ettersom det kreves mer UST, blir LUNA brent og prisen vil stige.

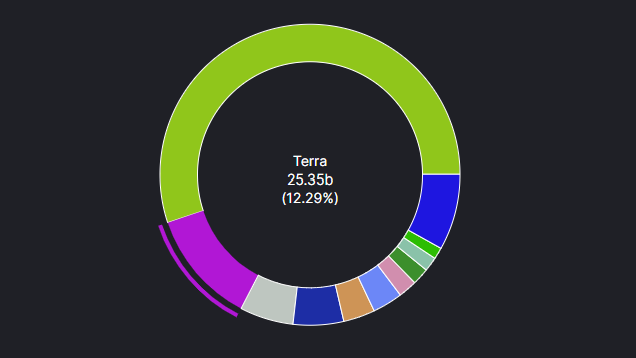

Total verdi låst

Ser vi på DeFi-landskapet, er det totalt 206 milliarder dollar i total verdi låst (TVL). Terra står for 12,3% av denne verdien, med 25 milliarder dollar i TVL. Derfor, bak bare den dominerende Ethereum (55 % andel av TVL til 114 milliarder dollar), sitter Terra som den nest største DeFi-plattformen når det gjelder TVL.

Data via Defi Llama

Data via Defi Llama

Ethereums problemer trenger ingen introduksjon. Ute i den virkelige verden er folk sjokkert over gassprisene etter det russiske invasjonssjokket. Selvfølgelig, hvis noen har handlet på Ethereum før, virker gassprisene i den virkelige verden fortsatt billige sammenlignet med blokkjeden.

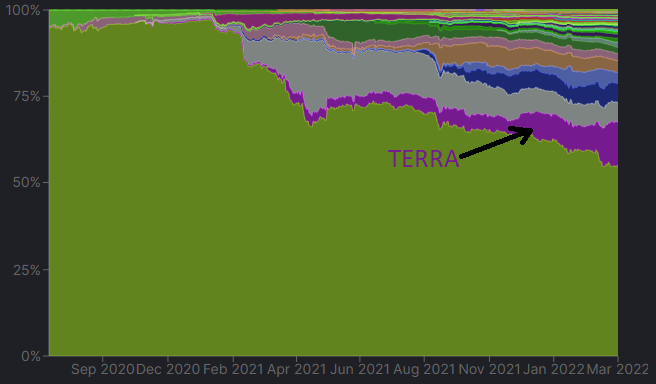

Men å være en "ETH-morder" er egentlig ikke Terra sitt spill. Det kan blomstre sammen med Ethereum, disse to trenger ikke å være rivaler. Likevel, når vi plotter TVL over tid, er det klart at Terra vinner DeFi markedsandeler.

Andel av DeFi TVL, data via Defi Llama

Andel av DeFi TVL, data via Defi Llama

Husk nå, som vi skissert tidligere, veksten i LUNA er direkte betinget av UST-adopsjon. Det følger at med denne utvidelsen i TVL i Terra-plattformen, vil vi forvente å se en vekst i UST, ikke sant?

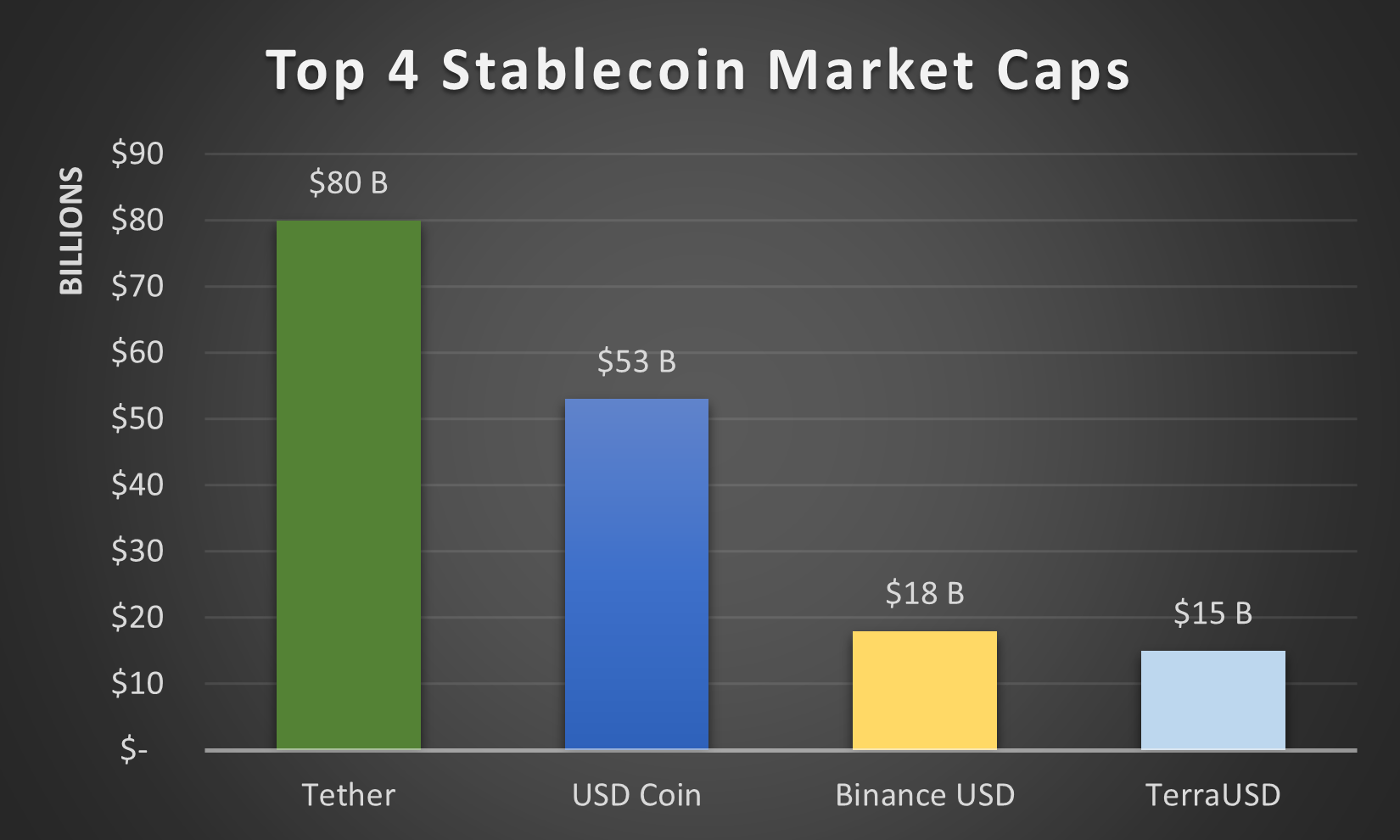

Market Cap for UST, data via CoinMarketCap

Market Cap for UST, data via CoinMarketCap

Som grafen ovenfor viser, er det akkurat det som har skjedd. Veksten har vært elektrisk – og har steget fra en markedsverdi på like over 2 milliarder dollar i august til der den er nå, på 15 milliarder dollar. Det betyr at det er den fjortende største kryptovalutaen. Enda viktigere, det er den fjerde største stabile mynten. Fordi Terras konkurrent ikke er Ethereum; Terras konkurrenter er andre stablecoins.

Hvis Terra kan fortsette å få kontroll over stablecoin-markedet, vil LUNAs pris stige. Terra trenger økt bruk av UST for å fortsette; den trenger UST for å bli en dominerende stablecoin, en viktig del av DeFi-industrien.

Hvis Terra kan fortsette å få kontroll over stablecoin-markedet, vil LUNAs pris stige. Terra trenger økt bruk av UST for å fortsette; den trenger UST for å bli en dominerende stablecoin, en viktig del av DeFi-industrien.

Så la oss vurdere hva som forårsaker denne stablecoin-veksten.

-

Desentralisering

En av de ovennevnte stablecoinene er ikke lik den andre – det stemmer, Terras unike salgsargument er at den kan skryte av den viktige kvaliteten på desentralisering. Ingen av de ovennevnte rivalene tilbyr dette – Tethers sentraliserte natur (og tvilsomme reservestatus) er godt kjent, mens USD Coin er utstedt av Circle. Binance USD er en del av BNB Juggernaut. Alle disse myntene er derfor kontrollert av institusjoner. Eiendeler kan fryses etter eget ønske, og det kreves tillit til den utstedende organisasjonen.

Terra, derimot, er fullstendig desentralisert, kontrollert via den algoritmiske pinnen beskrevet tidligere. Du må bare ha troen på at tappen holder, men mer om det senere…

-

Apper og Anchor

For at investorer skal ha UST, må det være et insentiv. Det må være en rekke finansielle produkter på Terra-økosystemet der investorer kan nå sine økonomiske mål – det være seg lån, utlån, kjøp av aksjer, daglige transaksjoner osv.

Det er her Terra utmerker seg. For å nevne et par, tillater Mirror kjøpe av aksjer, Chai er en betalingsapp som har fått økende popularitet i Korea, mens det er utallige andre apper under utvikling.

Men det er én plattform som driver mer vekst enn noen annen – Anchor. Låne- og utlånsprotokollen gir långivere muligheten til å tjene en avkastning på nær 20 % på UST, noe som har ført til at mange forbrukere har konvertert sin fiat til UST og behandlet Achor som en de-facto sparekonto.

Det har vært den største push-faktoren bak veksten til LUNA. Ettersom tidligere skyhøye avkastninger i DeFi-området har forsvunnet, har det strømmet inn penger i Anchor-protokollen for å fange opp 20 % avkastning, blant de høyeste tilgjengelige "sikre" avkastningene på markedet. Markedsverdien på UST har dermed økt, og LUNA-prisen går vertikalt. Men er det egentlig "trygt"?

TVL-veksten av Anchor har vært bratt, data via DeFi Llama

TVL-veksten av Anchor har vært bratt, data via DeFi Llama

Som grafen ovenfor viser, er det for øyeblikket $13,3 milliarder TVL i Anchor, protokollen som representerer en tykk 52% av TVL i Terra-økosystemet – så ja, det er viktig.

Men kan denne avkastningen på 20 % vare, og er det trygt? Å svare på dette spørsmålet er avgjørende for enhver fremtidig prisprediksjon av LUNA.

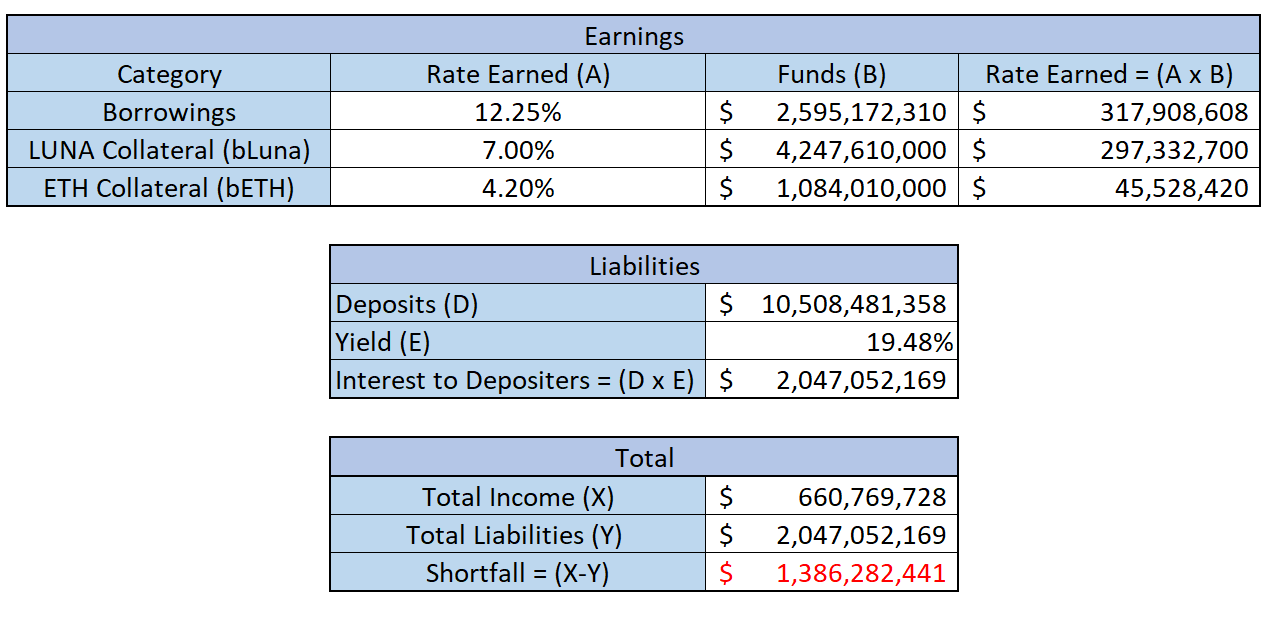

La oss bryte tallene ned. Jeg har satt sammen en enkel modell av Anchor-økonomien nedenfor, og hvordan de henger sammen.

LÅNTAKERE

- 2,6 milliarder dollar i lån. Plattformen belaster for tiden låntakere 12,25 %.

- 4,3 milliarder dollar av (bundet) LUNA og 1,1 milliarder dollar (bundet) Ethereum leveres av de samme låntakerne som sikkerhet mot deres lån. Anchor bruker denne sikkerheten til å tjene innsatsavkastning, og genererer dermed ekstra inntekt for å betale långivere (for tiden ca. 7 % for LUNA og 4,3 % for Ethereum).

LÅNGIVER/SPARE

- På jakt etter den 19,5 % avkastningen er det 10,5 milliarder dollar i innskudd i Anchor

- 19,5 % er avkastningen som utbetales, og tilsvarer en nødvendig årlig utbetaling på 2 milliarder dollar

Jeg har regnet på tallene ovenfor, med resultatet i et diagram nedenfor. Som du kan se er det et underskudd på 1,4 milliarder dollar årlig med de nåværende tallene. Noe som er et problem, hovedsakelig avledet av det faktum at låneetterspørselen har tørket opp grunnet det etterslepende kryptomarkedet i nyere tid. På den andre siden, setter flere og flere forbrukere inn penger for å tjene 19,5 % avkastning.

Så hvordan fikse det røde tallet?

Så hvordan fikse det røde tallet?

Anchor-utskrift

Systemet jukser, det er slik. Selve Anchor-protokollen har et innfødt token. Låneetterspørselen blir faktisk drevet av utskriften av disse Anchor-tokenene, noe som stimulerer til lån via lavere renter.

Denne ankerutskriften, som gjør at tokenet er svært inflasjonsgivende, er begrenset til 100 millioner tokens for de første fire årene, og det kjører allerede med maksimal hastighet. Til den nåværende prisen på $2,99 per Anchor-token, tilsvarer det $299 millioner som blir skrevet ut hvert år og gitt til låntakere, for å støtte opp etterspørselen etter lån. Og låneopptaket er fortsatt betydelig mindre enn der det må være for å opprettholde innskuddsrenten.

Når denne Anchor-utskriften avsluttes, forventer jeg at leiesoldatene vil migrere andre steder. Låntakere vil ikke lenger være villige til å A) gi opp avkastningen på sikkerheten og B) også betale den høyere renten. Og dette er faktisk akkurat det vi har sett i andre DeFi-protokoller – migreringen av kapital andre steder når det første gullrushet tørker opp. Så kløften ovenfor kan faktisk utvides.

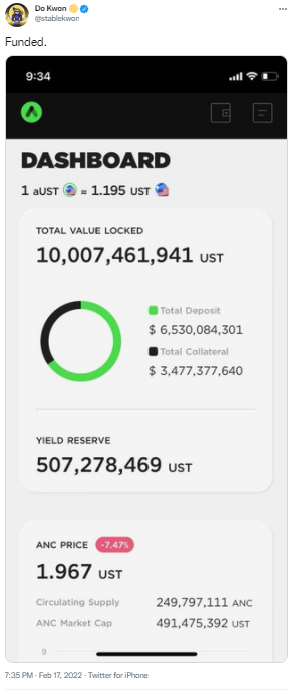

Avkastningsreserve

For det andre er det noe som kalles en Yield Reserve, som er et fond designet for å fylle opp protokollen når låne- og utlånsetterspørselen er ute av spill, slik som akkurat nå. Den nåværende avkastningsreserven rommer 423 millioner dollar, men først etter å ha blitt fylt opp med 450 millioner dollar forrige måned av Do Kwon selv. Denne avkastningsreserven er utformet for å supplere renten Anchor betaler ut til innskytere når den kommer under 19,5 %. Etter mine beregninger er disse 423 millioner dollarene nok til å dekke underskuddet i 111 dager med gjeldende priser.

Do Kwon delte tweeten ovenfor på Twitter forrige måned, etter at han økte avkastningsreserven med 450 millioner dollar

Do Kwon delte tweeten ovenfor på Twitter forrige måned, etter at han økte avkastningsreserven med 450 millioner dollar

Bærekraft

Dette tegner åpenbart ikke et optimistisk bilde for bærekraft på 19,5 %. Vi utelater imidlertid noen fakta. Anchor er en protokoll som ble lansert for nesten et år siden i dag (21. mars 2021). Og den har 13,3 milliarder dollar i TVL. Det er mer enn nesten alle andre protokoller, mange av dem har eksistert i over dobbelt så lang tid.

Nei – prisen er ikke bærekraftig. Selvfølgelig er den ikke det – hvis den var det, ville det vært noe helt galt. Du kan ikke gå rundt og tjene saftige 20 % langsiktig på ingenting. Det kan være slikt som en gratis lunsj nå og da, men ikke i det uendelige, som det berømte ordtaket sier.

Så avkastningsreserven vil kreve påfyll igjen.

Men hva så? Som jeg sa, Anchor er ett år gammel. Tror du det er sjeldent at start-ups krever kontantinnsprøytning ett år inn i levetiden? Vi må slutte å se på de svulmende innskuddene som negative, og begynne å sette pris på den store størrelsen – 10 milliarder dollar i løpet av et år! Avkastningsreservens påfyll bør kun ses på som oppstartsutgifter mens Anchor kommer seg på beina. Oppstarten starter opp, la oss gi den litt pusterom. Rull opp til UST-markedsverdigrafen igjen, og sett pris på den enorme veksten der, og hvor kort tid X-aksen dekker. Dette har vært en vertikal tur, som også kan sees via LUNA-prisen.

Langsiktig

Påfyllingen kan selvfølgelig ikke fortsette for alltid. Anchor må bli selvbærende etter hvert. Eller, må den det?

Selv om innskuddsrenten faller til 14 %, vil den fortsatt være blant de beste i markedet. Og dette bør ikke sees på som en dårlig ting. Det er ikke dødens kyss; det er et tegn på at protokollen modnes. Og husk – ettersom denne innskuddsrenten synker, vil også noe innskuddsetterspørsel falle. Mindre innskudd betyr høyere rente. Akkurat som jeg spådde tidligere at leiesoldatslånet vil fly til andre protokoller når Anchor-utskrift opphører, vil vi se det samme på innskuddssiden dersom avkastningen faller. Yield-jagere vil gå videre.

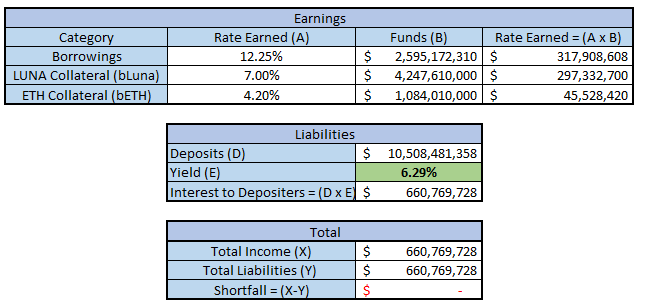

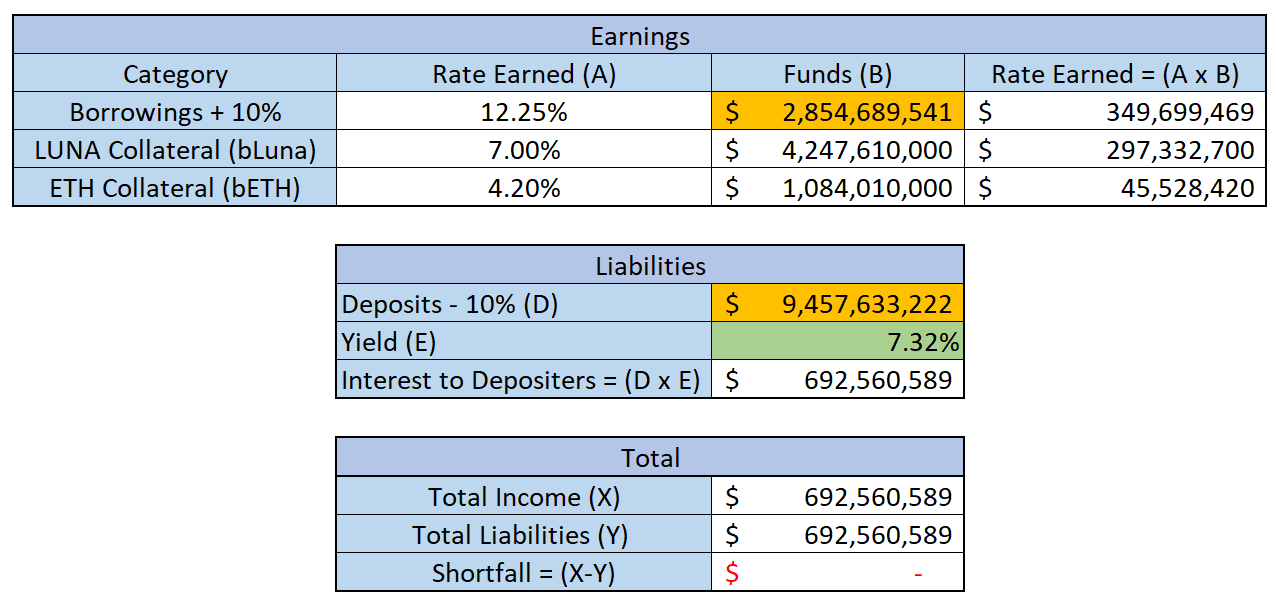

Som modellen ovenfor viser, er dagens bærekraftige rate 6,29 %. Så selv med innskudd 4X lån, kan protokollen fortsatt betale ut 6,29%. Tror du banken din betaler deg 6,29 %? Og det er forutsatt at ingen innskytere flykter hvis kursen faller. Hvis vi antar at innskudd faller 10 %, og lånene stiger med 10 %, er den balanserende APR 7,32 % – en tykk økning på 103 bps mot dagens situasjon. Og igjen, i sammenheng med det bredere markedet, en veldig sunn avkastning.

Som modellen ovenfor viser, er dagens bærekraftige rate 6,29 %. Så selv med innskudd 4X lån, kan protokollen fortsatt betale ut 6,29%. Tror du banken din betaler deg 6,29 %? Og det er forutsatt at ingen innskytere flykter hvis kursen faller. Hvis vi antar at innskudd faller 10 %, og lånene stiger med 10 %, er den balanserende APR 7,32 % – en tykk økning på 103 bps mot dagens situasjon. Og igjen, i sammenheng med det bredere markedet, en veldig sunn avkastning.  Så la oss slappe av med lovtaleforberedelsene til Terra. Ja, renten vil absolutt falle fra 19,5%. Men det er greit. Du vil fortsatt sove om natten. Du vil fortsatt tjene litt avkastning. Og, mest relevant for denne artikkelen, Terra (og LUNA) vil være helt fine.

Så la oss slappe av med lovtaleforberedelsene til Terra. Ja, renten vil absolutt falle fra 19,5%. Men det er greit. Du vil fortsatt sove om natten. Du vil fortsatt tjene litt avkastning. Og, mest relevant for denne artikkelen, Terra (og LUNA) vil være helt fine.

Knagg

Men det er en annen stor risiko jeg vil snakke om. Som vi sa tidligere, opprettholdes pinnen algoritmisk via arbitrasjelovene. Hvis UST handler over $1, selges den til LUNA til den er tilbake på $1, og omvendt. Men hva om salgspresset er så ekstremt? Hva ville skje hvis alle vil ut av UST?

Vel, dette har skjedd før. I tider med ekstreme markedsnedganger har investorer ikke ønsket noen del av UST. De vil ha gode gamle fiat-penger. La oss ikke glemme hvor stygge de kryptorøde dagene kan være, og hvor raskt himmelen kan falle i kryptoland.

UST-prishistorikk – med to sterke eksempler på hvor tappen vinglet, via CoinMarketCap

UST-prishistorikk – med to sterke eksempler på hvor tappen vinglet, via CoinMarketCap

Det er ikke den bærekraftige raten på Anchor som er den store faren. Det er grafen ovenfor. De røde stupene er skremmende når du holder UST. Hvis tappen ryker, går Terra under – det er ikke noen tvil om det.

Som du kan se ovenfor, er mai 2021 det siste eksemplet på da tappen vinglet, med UST som ble handlet til 95c. Det betyr at folk var villige til å ta et tap på 5 % på pengene sine, bare for å unngå sjansen for å miste alle sparepengene sine i tilfelle UST kollapset. Hvis Terra ønsker å være en anerkjent stablecoin, kan det rett og slett ikke skje under noen omstendigheter. Ville du akseptert dette på din fiat-bankkonto?

Hvis ingen ønsker å holde UST, selv om det er arbitrasjemuligheter tilgjengelig, vil det ikke være kjøpere. Ville du kjøpt en én dollarseddel for 95 cent hvis du følte at det var en sjanse for at USA kunne slutte å eksistere i morgen? Nei, det ville du ikke.

Selvfølgelig var dagen i mai 2021 den dagen da kryptomarkedene smeltet sammen, med en flukt til kvalitet som skjedde over hele rommet. Det har vært stygge dager siden, men ingen like ille som den dagen, da Bitcoin stupte 30 % i løpet av timer.

Den gode nyheten er at for hver krasj som UST overlever, blir den sterkere. Økosystemet overlevde til slutt stresstesten, med Terra som iverksatte ytterligere sikkerhetstiltak for å forberede seg på disse beredskapene.

Personlig er jeg nå komfortabel med pinnesituasjonen, men dette er fortsatt – og vil alltid forbli – den største enkeltstående risikoen for økosystemet. Det er også verdt å merke seg at markedsverdien til UST har økt 7X fra den tiden. I en annen Black Swan-hendelse ville dette øke salgstrykket betydelig mer enn det vi så tilbake i mai 2021, da UST var mindre. Det vil bli betydelig mer press på LUNA hvis den må absorbere milliardsalgspress, og du kan få en mer alvorlig stresstest som resultat. For meg er imidlertid avkastningen på 19,5 % nok avkastning til å kompensere meg for å holde UST – men la oss ikke miste oversikten over risikoen her.

Konklusjon

Så er det på tide å svare på spørsmålet om 10 millioner dollar. Hvor vil LUNA handle på St Patricks Day neste år, når jeg forhåpentligvis er i mitt hjemland Irland og nipper til en halvliter Guinness på en fullsatt pub? Over eller under $87?

LUNAs dominerende prishandling det siste året, via CoinMarketCap

LUNAs dominerende prishandling det siste året, via CoinMarketCap

Et år er lang tid i krypto. Det som gjør dette spørsmålet vanskelig er det faktum at vi ikke bare trenger å forutsi LUNAs fremtid, men kryptomarkedet som helhet. Selv om det som er spennende her er det faktum at LUNA er en av de minst korrelerte myntene med Bitcoin på topp 50. Dette er fordi når markedet snur, selger investorer sine fallende beholdninger til stablecoins, inkludert UST.

Dette, mer enn noe annet, er det som styrker tilliten min til at UST holder fast i tappen, og helsen til økosystemet for øvrig. Hva er vel bedre lakmustest enn å se hvor sikre tradere er på å holde stablecoin som det bredere markedet? Når det er sagt, vil LUNA-prisen fortsatt lide i tilfelle et langvarig kryptobjørnmarked, selv om den holder seg bedre enn andre mynter.

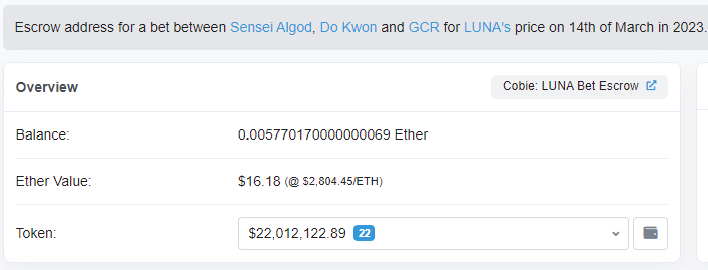

Depositumadressen for innsatsen, inneholder $22 millioner. Blokkjeden bekrefter det – innsatsene er i gang!

Depositumadressen for innsatsen, inneholder $22 millioner. Blokkjeden bekrefter det – innsatsene er i gang!

Det er et marked for en desentralisert stablecoin, og LUNA har ikke mye konkurranse her. Sleng inn appene som er under utvikling, og jeg ser ingen grunn til at økosystemet ikke kan fortsette å tiltrekke seg kapital. Jeg tror markedsverdien til UST vil være høyere om et år.

En hjertevarm avslutning på samspillet

En hjertevarm avslutning på samspillet

Folk elsker yield, og Anchor yielden tror jeg fortsatt vil være høy – kanskje fortsatt låst rundt 19 % – om et år. Jeg tror kursen kan vare i et år, og det er alt veddemålet ber meg om å gjøre. Jeg trenger bare at denne pinnen holder i 365 dager – og det er den virkelige risikoen her. Nøkkelen her er tidshorisonten på ett år.

Så dere, siden vi snakker om ett år, vil jeg ta over veddemålet.

Det er uansett kjedelig å satse under, er det ikke?