Seit 2017 konnten Krypto-Trader dabei zusehen, wie die Kurse in die Höhe kletterten, um sich nach dem Jahreswechsel in den freien Fall zu begeben – eine Achterbahnfahrt. Das ist natürlich etwas übertrieben. Sowohl Marktkapitalisierung als auch BTC-Preis liegen heute immer noch über den Werten des letzten Jahres. Der Bullrun Ende 2017 hat jedenfalls vielen Tradern zu immensen Gewinnen verholfen, zumindest auf dem Papier. Wer die Gewinne nicht rechtzeitig realisiert hat, musste sich womöglich bereits davon verabschieden. Die hohe Marktvolatilität ist nicht nur nervenaufreibend, sondern kann in Bezug auf Steuerverbindlichkeiten zu ernsthaften Problemen führen.

Vorsicht, Steuerfalle!

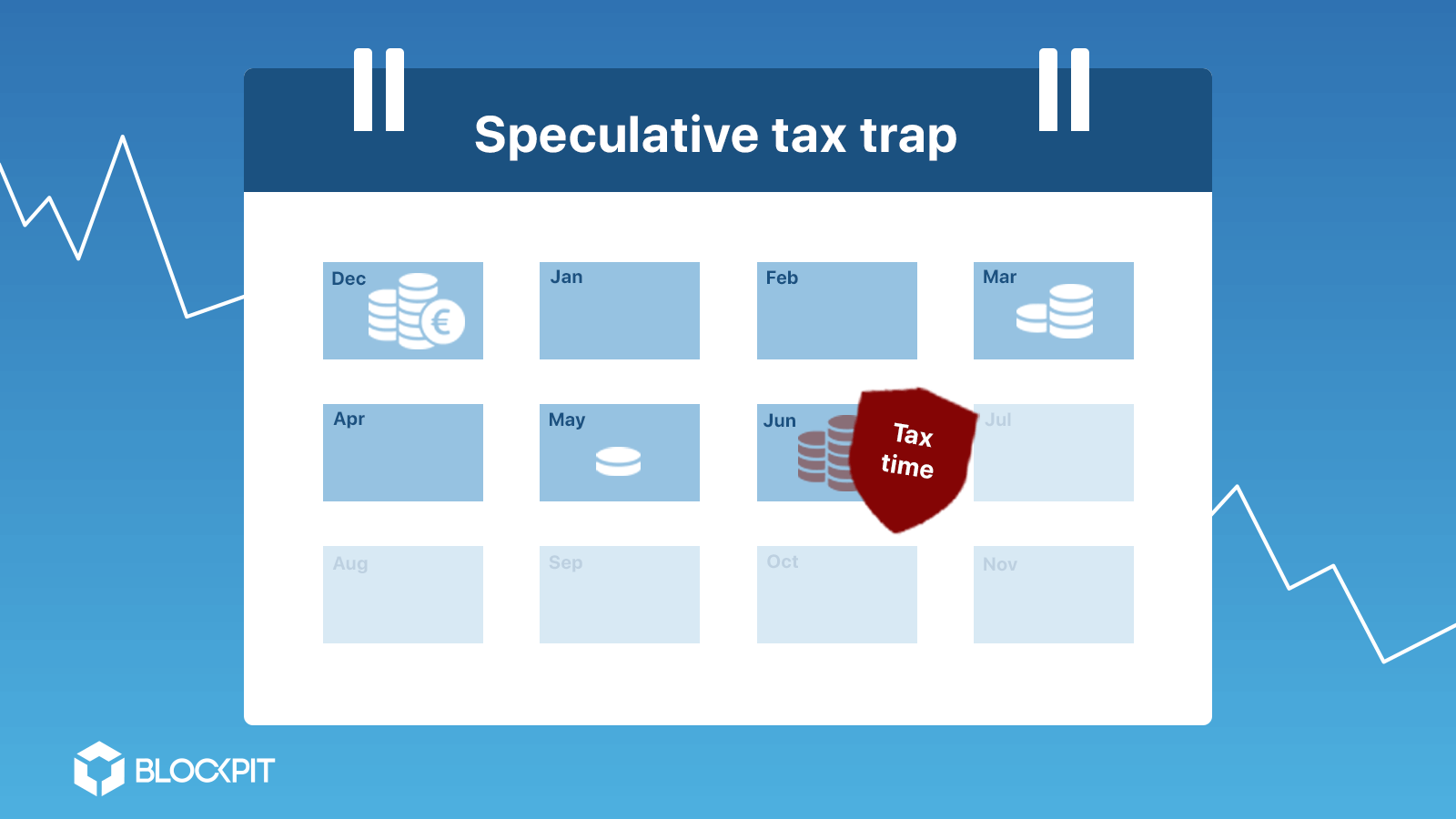

In den meisten Ländern endet das Steuerjahr am 31. Dezember. Das heißt, dass alle zwischen 1. Januar und 31. Dezember des jeweiligen Jahres realisierten Gewinne auch für diesen Zeitraum zu versteuern sind. Steuern für das vergangene Jahr sind in der Regel bis zu einer Deadline im neuen Jahr zu entrichten. Die genauen Fristen variieren von Land zu Land. Dabei ist die gute Nachricht, dass Gewinne bei Spekulationsgeschäften in der Regel durch Verluste der gleichen Art ausgeglichen werden können, wenn es um Steuern geht – aber nur innerhalb des Steuerjahres! Was auf den ersten Blick bequem erscheint, kann möglicherweise zum Albtraum werden.

Nehmen wir an, Ihre steuerpflichtigen Gewinne waren Ende 2017 wirklich hoch. Möglicherweise haben Sie diese Gewinne in das neue Jahr mitgenommen, einen Teil Ihres Vermögens liquidiert und Ihre Steuerschulden sofort beglichen. Sie sind erfolgreich der Steuerfalle entkommen. Weil Steuerzahlungen aber oft erst später im Jahr fällig sind, besteht die Chance, dass Sie ihre profitablen Anlagen so lange wie möglich behalten wollten und diese zu Jahresbeginn noch nicht liquidiert hatten. Wenn die Preise nach dem 1. Januar stark fallen, wie es 2018 passiert ist, können Sie diese Verluste nicht durch die Gewinne ausgleichen, die Sie im vergangenen Steuerjahr erzielt haben. Wie wir festgestellt haben, können Verluste nur innerhalb des Steuerjahres gegengerechnet werden. Leider gibt es keine Möglichkeit, die Steuerverbindlichkeiten des Vorjahres im Nachhinein zu beeinflussen. Das kann eine unangenehme Situation sein: Sind die Steuern schließlich fällig, sind Sie womöglich nicht mehr in der Lage, diese zu bezahlen. Lassen Sie uns dies an einem Beispiel verdeutlichen.

Ein Beispiel für steuerliche Auswirkungen volatiler Märkte

- Im Mai 2017 kauft Bob 1 BTC für € 1.000.

- Im Dezember ist Bobs BTC bereits € 10.000 wert. Dieser Gewinn ist noch theoretisch, da er erst realisiert wird, wenn der Bitcoin verkauft oder gehandelt wird.

- Zu diesem Zeitpunkt sieht Bob eine neue Chance im schnell steigenden Ripple und tauscht seinen Bitcoin komplett gegen XRP ein. In dem Moment realisiert Bob € 9.000 steuerpflichtigen Gewinn durch seinen Bitcoin.

- Bob hatte einen guten Riecher. XRP steigt weiter und verdreifacht sein Investment bis Januar 2018. Bob hat jetzt XRP im Wert von € 30,000.

- Er ist sich sicher, dass ihn XRP zum Millionär machen wird, also hält er sein Investment.

- Plötzlich bricht der Markt ein und alle Kryptowährungen erfahren einen großen Wertverlust, aber Bob denkt, dass es sich um eine kurzfristige Schwankung handelt und hält sein Asset.

- Doch der Verlust wächst und Bobs XRP-Gewinne sind im Mai komplett verschwunden. Es ist hart, mit Verlust zu verkaufen, also hält Bob weiterhin und ist überzeugt, dass sich der Markt bald wendet.

- Es ist jetzt Ende Juni und Bobs Steuern für 2017 sind fällig. Der Markt hat sich aber nicht gedreht, ganz im Gegenteil. Bob hat weitere 90% verloren und seine XRP sind nur noch € 1.000 wert.

- Bob hat nun € 1.000 in seinem Portfolio, die er liquidieren könnte. Trotzdem ist er für die € 9.000 Gewinne steuerpflichtig, die er im Vorjahr durch Bitcoin erzielt hat. Zahlen kann er allerdings nicht mehr.

Das Szenario ist vielleicht ein bisschen übertrieben, aber gerade jetzt könnte es vielen Tradern tatsächlich ähnlich ergangen sein. Was können wir davon lernen und wie lässt sich schon jetzt vermeiden, dass eine ähnliche Situation nochmals eintritt?

Wie lässt sich die Krypto-Steuerfalle vermeiden?

„Es gilt ein paar wichtige Dinge zu beachten, wenn man beim Traden die steuerlichen Auswirkungen im Hinterkopf behalten will”, sagt Florian Wimmer, CEO von Blockpit, einem Unternehmen, das sich zum Ziel gesetzt hat, Monitoring und Steuerberichte für Kryptowährungen per Web-Tool radikal zu vereinfachen. „Wenn das Jahr zu Ende geht, sollten Sie ihr Portfolio genau analysieren”, fährt Wimmer fort, „erkennen Sie unrealisierte Gewinne oder Verluste?”

Wer nicht realisierte Verluste im Portfolio hat, sollte überlegen, die betroffenen Assets zu verkaufen und sie sofort zurückzukaufen, um die Verluste zu realisieren und dadurch die Gesamtsteuerschuld zu senken. Bei nicht realisierten Gewinne muss abgeschätzt werden, ob es sich auszahlt mit den profitablen Assets in den letzten Wochen des Jahres noch zu handeln. Wenn die Gewinne zu Beginn des folgenden Jahres realisiert werden, haben bleibt viel mehr Zeit, sie mit Verlusten auszugleichen, sollte der Markt einbrechen. Wimmer, selbst ein begeisterter Krypto-Trader, musste einige dieser Lektionen auf die harte Tour lernen. „Die offensichtlichste Lösung ist natürlich, den Gewinn zu auszucashen, sobald das Jahr zu Ende geht, und ihn verfügbar zu halten, oder die Steuerverbindlichkeiten sofort zu begleichen“, sagt er. „Nicht zu gierig werden, wenn bereits Steuerverbindlichkeiten aus dem letzten Jahr hast, lege etwas Geld beiseite, um sicher zu sein“.

Abgesehen von dem Offensichtlichen sollten Sie sich immer über die spezifische Gesetzgebung Ihres Landes im Klaren sein. Gibt es eine Spekulationsfrist? Wenn ja, sollten Sie dies unbedingt in Betracht ziehen. In einigen Ländern gelten deutlich niedrigere Steuersätze für Ihre Gewinne, wenn Sie diese erst nach Ablauf der Spekulationsfrist realisieren. In anderen Fällen sind Sie sogar steuerfrei, wenn Sie Ihr Vermögen für einen bestimmten Betrag halten, z.B. für ein Jahr oder länger.

Krypto-Steuerreporting leicht gemacht mit Blockpit

“Es kann sich wirklich lohnen, die Performance verschiedener Assets in Ihrem Portfolio genauer unter die Lupe zu nehmen und entsprechend zu handeln”, betont Wimmer, wie wichtig es ist, Ihre Krypto Assets genau zu überwachen. Aus eigenem Bedürfnis nach mehr Klarheit über seine Handelsgeschichte schuf Wimmer Blockpit. Das webbasierte Tool bietet eine nahtlose Echtzeit-Portfolio-Überwachung und Steuerreporting für Krypto-Händler. Nach einem einmaligen Setup werden alle Trades, Wallets, Miningbelohnungen, Airdrops und andere Einnahmen automatisch in einem Dashboard zusammengefasst. Blockpit nutzt APIs zahlreicher Börsen wie Binance, Coinbase, Poloniex, Kraken und viele mehr, um sie mit seinen Diensten zu verbinden.

“Das Dashboard gibt einen klaren Überblick darüber, was an Gewinnen erzielt wurde, um sie den Steuerbehörden zu melden”, fügt Wimmer hinzu. Blockpit ermöglicht seinen Nutzern auch die Erstellung von Steuerberichten, die von einem der Partner von Blockpit legal genehmigt werden können. Eine offene Beta-Version ist seit Januar 2018 online. Derzeit verkauft das Unternehmen seinen TAX-Utility-Token über https://tokensale.blockpit.io im Wert von 12,5 Millionen Euro.

Weitere Informationen finden Sie unter www.blockpit.io.

Disclaimer: — Der Handel mit Kryptowährungen birgt ein großes finanzielles Risiko und kann bis zum Totalverlust des eingesetzten Kapitals führen. Coin-hero.de stellt keine Anlageberatung und Empfehlung im Sinne des Wertpapierhandelsgesetzes (WpHG) dar. Die Webseiteninhalte dienen ausschließlich der Information und Unterhaltung der Leser. Die hier getroffenen Aussagen stellen lediglich unsere eigene Meinung und keine Kaufempfehlung dar. Bitte unternehmen Sie auch eigene Recherchen, bevor Sie in Kryptowährungen investieren. Wir übernehmen keinerlei Haftung für jegliche Art von Schäden. Bitte lesen Sie auch unseren Haftungsausschluss im Impressum. —